Preguntas Frecuentes Sistemas

En la siguiente tabla podrás validar las versiones de los distintos programas de Microsoft® que son compatibles con los sistemas CONTPAQi®, te sugerimos considerar esta información previo a realizar la instalación.

| Windows® | |||||

| Server 2022 | Server 2019 | Server 2016 | 10 | 11 | |

| CONTPAQi® Contabilidad – Bancos | |||||

| CONTPAQi Nóminas® | |||||

| CONTPAQi Comercial Premium® | |||||

| CONTPAQi® Herramientas complementarias | |||||

| CONTPAQi XML en línea+® | |||||

| CONTPAQi® Comercial Start/Pro | |||||

| CONTPAQi Factura electrónica® | |||||

| CONTPAQi Punto de venta® | |||||

| CONTPAQi Respaldos® | |||||

| Instalia® | |||||

| Nota: Se recomienda contar con las últimas versiones liberadas de los sistemas CONTPAQi®.* Al utilizar CONTPAQi® Herramientas complementarias en Windows Server 2016 y 2019 es necesario contar con .Net Framework 4.8 para que se muestre de forma correcta la representación impresa de los documentos. *El soporte para Windows 8.1 finalizó el 10 de enero de 2023. consulta aquí el sitio oficial de Microsoft®; y el soporte para Windows Server 2012 finalizó el 10 de octubre de 2023, consulta aquí el sitio oficial de Microsoft®. | |||||

| Office | ||||||

| 2016(32 bits) | 365(32 bits)* | 2019(32 bits) | 2016(64 bits) | 365(64 bits)* | 2019(64 bits) | |

| CONTPAQi® Contabilidad – Bancos | ||||||

| CONTPAQi Nóminas® | ||||||

| CONTPAQi Comercial Premium® | ||||||

| CONTPAQi® Herramientas complementarias | ||||||

| CONTPAQi® Comercial Start/Pro | ||||||

| CONTPAQi Factura electrónica® | ||||||

| CONTPAQi Punto de venta® | ||||||

| *Respecto al uso de Office 365 este debe estar instalado como aplicación de escritorio para que funcione de manera adecuada con los sistemas CONTPAQi®; por lo que no te recomendamos utilizar la edición Empresa Essentials, ya que no incluye versiones de escritorio, para mayor detalle consulta el siguiente link: Office para empresas.El soporte para Office 2013 finalizó el 11 de abril del 2023. Consulta aquí el sitio oficial de Microsoft®.* Para la ejecución correcta de los reportes de CONTPAQi Nóminas® requiere que Excel tenga predeterminado el idioma Español México. | ||||||

| SQL Server® | ||||

| 2016 | 2017* | 2019 | 2022* | |

| CONTPAQi® Contabilidad – Bancos | ||||

| CONTPAQi Nóminas® | ||||

| CONTPAQi Comercial Premium® | ||||

| CONTPAQi® Herramientas complementarias | ||||

| CONTPAQi® Comercial Start/Pro | ||||

| CONTPAQi Respaldos® | ||||

| Instalia® | ||||

| * La versión de SQL Server® 2022 es compatible a partir de la versión 8.0.1 de CONTPAQi® Herramientas Complementarias, la versión 15.2.1 de CONTPAQi® Contabilidad – Bancos, la versión 18.0.1 de CONTPAQi Nóminas®, la versión 9.3.0 de CONTPAQi Comercial Premium® y la versión 9.0.0 de CONTPAQi® Comercial Start/Pro.Cabe mencionar que la versión 18.0.1 de CONTPAQi Nóminas® también es compatible con SQL Server® 2017 y SQL Server® 2019.**Al utilizar SQL Server® 2022 con el sistema CONTPAQi Comercial Premium® es necesario instalar SQL Native client 11 o superior, para que se pueda establecer la conexión con la instancia de SQL.** A partir de la versión 6.3.0 o superior de CONTPAQi® Herramientas Complementarias es compatible con los cambios en Funciones Definidas por el Usuario (UDF) de Microsoft® SQL Server 2019 funcionando correctamente el ADD en SQL desde los Sistemas CONTPAQi®.* La recomendación es utilizar Microsoft® SQL Server 2017 por su estabilidad, solo considera que esta versión no es compatible con Sistemas Operativos de 32 bits, en caso de contar con un equipo con dichas características te sugerimos instalar Microsoft® SQL Server® 2019.CONTPAQi Comercial Start® puede utilizar bases de datos en SQL Server® a partir de la versión 4.3.0.El soporte de SQL Server 2014 finalizó el 9 de julio del 2024, para más detalle consulta el sitio de Microsoft®. | ||||

| | ImportanteLos siguientes sistemas no requieren tener instalado SQL Server® para poder crear empresas y trabajar con ellas:CONTPAQi Factura electrónica®CONTPAQi Punto de venta®CONTPAQi Comercial Start® |

| Otros Productos | |||||

| Net Framework 4.0 o superior | Net Framework 4.5.1 o superior | Net Framework 4.6.1 o superior ** | Internet Explorer 11* | Microsoft Edge | |

| CONTPAQi® Contabilidad – Bancos | N/A | N/A | |||

| CONTPAQi Nóminas® | |||||

| CONTPAQi Comercial Premium® | |||||

| CONTPAQi® Herramientas complementarias | |||||

| CONTPAQi XML en línea+® | |||||

| CONTPAQi® Comercial Start/Pro | |||||

| CONTPAQi Factura electrónica® | |||||

| CONTPAQi Punto de venta® | |||||

| CONTPAQi Respaldos® | N/A | N/A | |||

| Instalia® | N/A | N/A | |||

| * Te recomendamos utilizar Microsoft Edge y que este sea tu explorador predeterminado, ya que a partir del 15 de julio del 2022 Internet Explorer 11 deja de ser compatible con algunas versiones de Windows, para mayor detalle haz clic aquí.** La versión de .Net Framework 4.6.1 o superior se requiere para utilizar el Servidor de Sincronización de CONTPAQi® (SSCi) de CONTPAQi® Herramientas complementarias, el cual se instala a partir de la versión 7.0.0, y solo se utiliza con el proceso Descargas programadas de CFDI del sistema CONTPAQi® Contabilidad – Bancos, que está disponible a partir de la versión 14.0.1. | |||||

| | ImportanteTe recomendamos instalar siempre las versiones más recientes de Microsoft® y de las aplicaciones CONTPAQi®, para que cuentes con las nuevas características de estas versiones y el soporte técnico correspondiente. |

sabes cual es el uso cfdi para la factura de Egresos, correspondiente al régimen fiscal seleccionado

| Código | Descripción | Persona física | Persona moral | Régimen fiscal Receptor |

| G01 | Adquisición de mercancías | Si | Si | 601, 603, 606, 612, 620, 621, 622, 623, 624, 625, 626 |

| G02 | Devoluciones, descuentos o bonificaciones | Si | Si | 601, 603, 606, 612, 616, 620, 621, 622, 623, 624, 625, 626 |

| G03 | Gastos en general | Si | Si | 601, 603, 606, 612, 620, 621, 622, 623, 624, 625, 626 |

| I01 | Construcciones | Si | Si | 601, 603, 606, 612, 620, 621, 622, 623, 624, 625, 626 |

| I02 | Mobiliario y equipo de oficina por inversiones | Si | Si | 601, 603, 606, 612, 620, 621, 622, 623, 624, 625, 626 |

| I03 | Equipo de transporte | Si | Si | 601, 603, 606, 612, 620, 621, 622, 623, 624, 625, 626 |

| I04 | Equipo de cómputo y accesorios | Si | Si | 601, 603, 606, 612, 620, 621, 622, 623, 624, 625, 626 |

| I05 | Dados, troqueles, moldes, matrices y herramental | Si | Si | 601, 603, 606, 612, 620, 621, 622, 623, 624, 625, 626 |

| I06 | Comunicaciones telefónicas | Si | Si | 601, 603, 606, 612, 620, 621, 622, 623, 624, 625, 626 |

| I07 | Comunicaciones satelitales | Si | Si | 601, 603, 606, 612, 620, 621, 622, 623, 624, 625, 626 |

| I08 | Otra maquinaria y equipo | Si | Si | 601, 603, 606, 612, 620, 621, 622, 623, 624, 625, 626 |

| D01 | Honorarios médicos, dentales y gastos hospitalarios. | Si | No | 605, 606, 608, 611, 612, 614, 607, 615, 625 |

| D02 | Gastos médicos por incapacidad o discapacidad | Si | No | 605, 606, 608, 611, 612, 614, 607, 615, 625 |

| D03 | Gastos funerales. | Si | No | 605, 606, 608, 611, 612, 614, 607, 615, 625 |

| D04 | Donativos | Si | No | 605, 606, 608, 611, 612, 614, 607, 615, 625 |

| D05 | Intereses reales efectivamente pagados por créditos hipotecarios (casa habitación). | Si | No | 605, 606, 608, 611, 612, 614, 607, 615, 625 |

| D06 | Aportaciones voluntarias al SAR. | Si | No | 605, 606, 608, 611, 612, 614, 607, 615, 625 |

| D07 | Primas por seguros de gastos médicos. | Si | No | 605, 606, 608, 611, 612, 614, 607, 615, 625 |

| D08 | Gastos de transportación escolar obligatoria. | Si | No | 605, 606, 608, 611, 612, 614, 607, 615, 625 |

| D09 | Depósitos en cuentas para el ahorro, primas que tengan como base planes de pensiones. | Si | No | 605, 606, 608, 611, 612, 614, 607, 615, 625 |

| D10 | Pagos por servicios educativos (colegiaturas) | Si | No | 605, 606, 608, 611, 612, 614, 607, 615, 625 |

| S01 | Sin efectos fiscales | Si | Si | 601, 603, 605, 606, 608, 610, 611, 612, 614, 616, 620, 621, 622, 623, 624, 607, 615, 625, 626 |

| CP01 | Pagos | Si | Si | 601, 603, 605, 606, 608, 610, 611, 612, 614, 616, 620, 621, 622, 623, 624, 607, 615, 625, 626 |

| CN01 | Nómina | Si | No | 605 |

Casos Practivos de Nominas Cumple con tus obligaciones patronales mediante búsquedas personalizadas y sin pago adicional por emisión de CFDI.

Caso Práctico: Importación de Información desde CFDI

En este documento ponemos a tu disposición el nuevo módulo Importación desde el CDFI para cargar tus catálogos con la precisión del CFDI, permitiéndote arrancar tu sistema de una manera fácil y sencilla.

Esta funcionalidad te generará tus catálogos de puestos, departamentos, registros patronales y empleados, a partir de la información contenida en el CFDI de Nómina, para que logres iniciar la operación de la nómina en tu empresa de forma fácil y eficiente.

Caso Práctico: Avisos de Inscripción, Suspensión y Reanudación de actividades (ALSC)

Este reporte muestra, en Excel®, un listado que puede grabarse en un archivo *.SAT. Dicho archivo puede ser utilizado para los avisos de Inscripción de RFC de trabajadores o los avisos de Suspensión y Reanudación de actividades en las oficinas del SAT.

En este documento te explicaremos cómo realizar cada proceso en CONTPAQi® Nóminas.

Caso Práctico: Módulo de Determinación de SBC

El Salario base de cotización es el salario con el que el trabajador cotiza en el IMSS y mediante el cual se determinan las cuotas obrero patronales, mensuales y bimestrales del IMSS, y las cuotas del INFONAVIT.

Con el procedimiento explicado en este documento de apoyo conocerás el nuevo módulo de Proceso de Modificación de SBC, el cual te permite modificar tanto la parte fija (por aniversario laboral) y/o variable del SBC de los empleados, haciendo este proceso mucho más rápido y eficaz en CONTPAQi® Nóminas.

Caso Práctico: Módulo de Timbrado

En este documento ponemos a tu disposición el nuevo Módulo de Timbrado, el cual te permitirá seleccionar únicamente los sobre-recibos que requieras timbrar.

Caso Práctico: Ficha 320/CFF – Solicitud de datos en el RFC de asalariados

En este documento ponemos a tu disposición el reporte Trámite 320/CFF «Solicitud de datos en el RFC de asalariados» que te ayudará a generar el archivo de RFC de los trabajadores que te solicita el SAT para este trámite y de esta manera realices el timbrado sin inconvenientes con la versión 4.0 de CFDI.

Caso Práctico: Homologación de reporte Liquidación Bimestral vs SUA con criterio SUA

En este documento ponemos a tu disposición los nuevos reportes de Conciliación vs SUA / Liquidación Bimestral actualizados que consideran el cálculo del rubro Cesantía y Vejez con base al cálculo que realiza en SUA en la versión 3.6.3.

Caso Práctico: Cambios en la Nómina para 2023

En este documento te mostramos los principales cambios en la nómina que entraron en vigor a partir de enero de 2023 en tema de Vacaciones, Nuevas cuotas patronales para los rubros de cesantía y vejez y el nuevo Factor de Integración que tiene un impacto en el SBC.

Caso Práctico: Nuevo Factor de Integración y Modificaciones de SBC

Con base a la nueva reforma ‘Vacaciones Dignas’ en la Ley Federal de Trabajo, se actualizó el Factor de Integración que entró en vigor a partir del día 01 de enero de 2023.

Con el procedimiento explicado en este documento de apoyo conocerás cómo actualizar el nuevo Factor de Integración y aplicación de Modificación de SBC a empleados en los diversos escenarios en CONTPAQi® Nóminas.

Caso Práctico: Cálculo de IMSS

A partir del 01 de enero del 2023 el cálculo para la obligación de IMSS (cuota patronal) se realiza conforme a lo especificado en el artículo 168 de la Ley del Seguro Social, en los ramos de Cesantía en edad avanzada y Vejez.

Con el procedimiento explicado en este documento de apoyo conocerás cómo se aplicará el nuevo cálculo de IMSS en CONTPAQi® Nóminas.

Caso Práctico: Cálculo de PTU

Es la Participación de los Trabajadores en las Utilidades (PTU) de la empresa, es decir, son las cantidades que los trabajadores perciben en términos del artículo 117 de la Ley Federal del Trabajo (LFT) y del artículo 14 de la Ley de ISR (LISR).

Con el procedimiento explicado en este documento de apoyo conocerás cómo aplicar el proceso de cálculo de PTU en CONTPAQi® Nóminas.

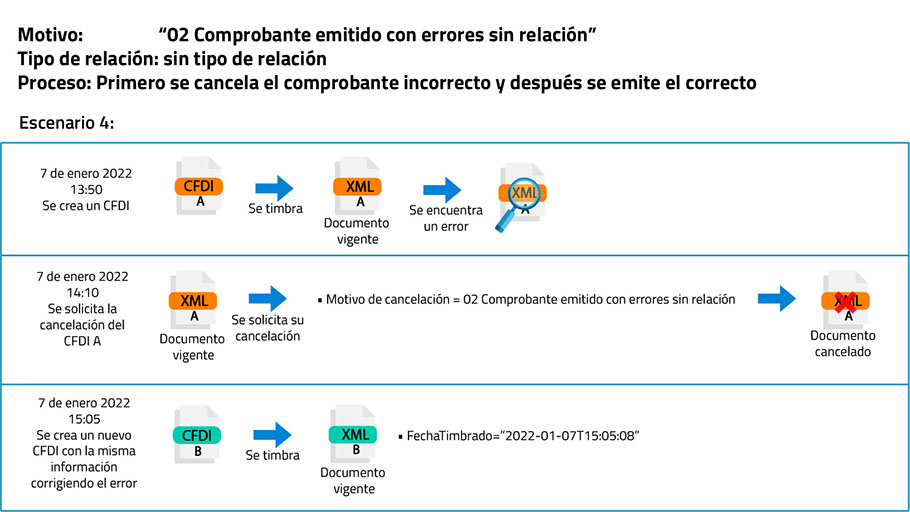

Caso Práctico: Configuración de timbrado CFDI 4.0

El Anexo 20 es un documento técnico donde se establece el estándar tecnológico bajo el cual se debe emitir un CFDI y éste sea válido.

Conoce cómo implementar la versión 4.0 del Anexo 20.

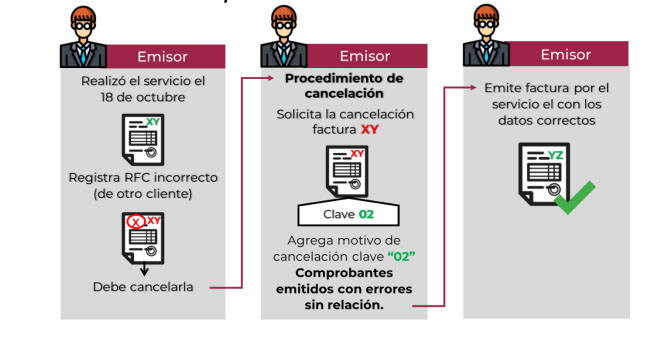

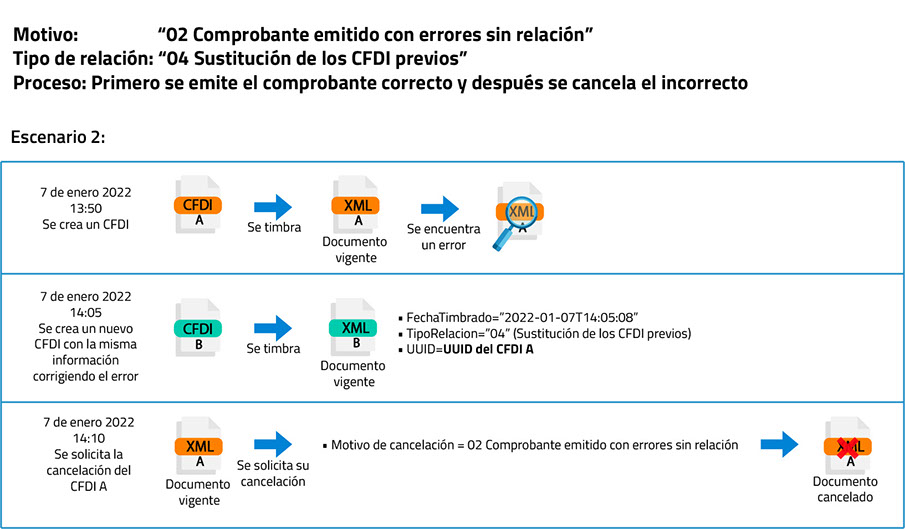

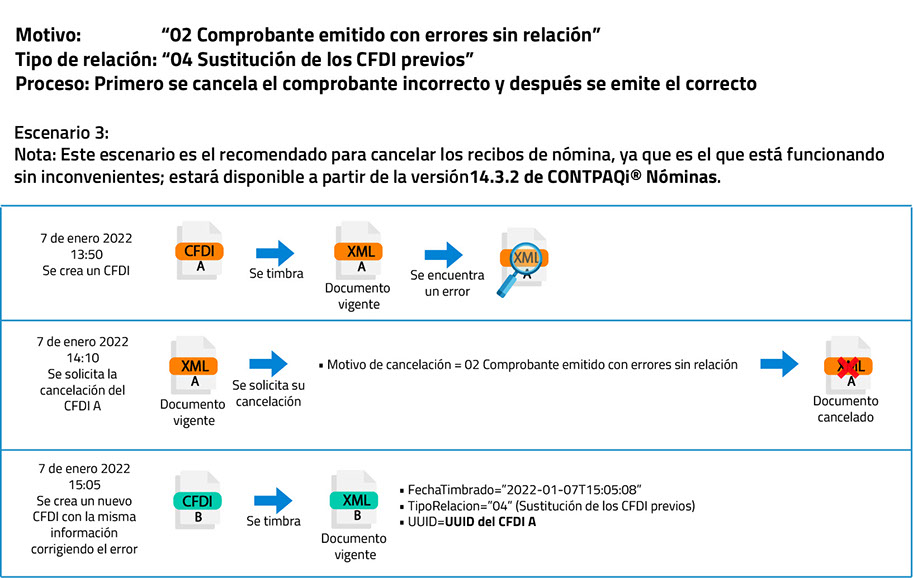

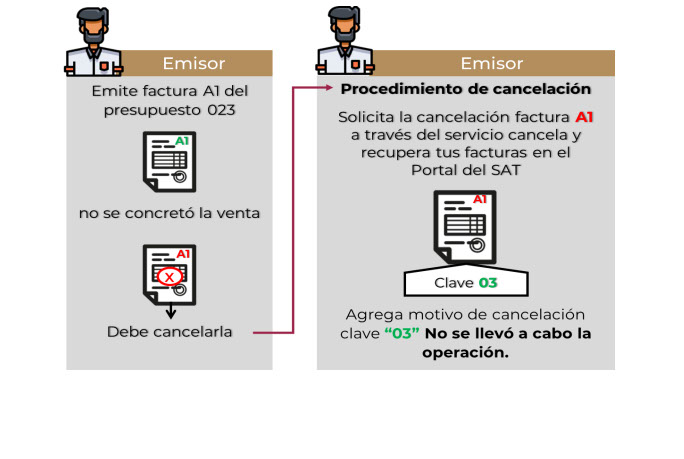

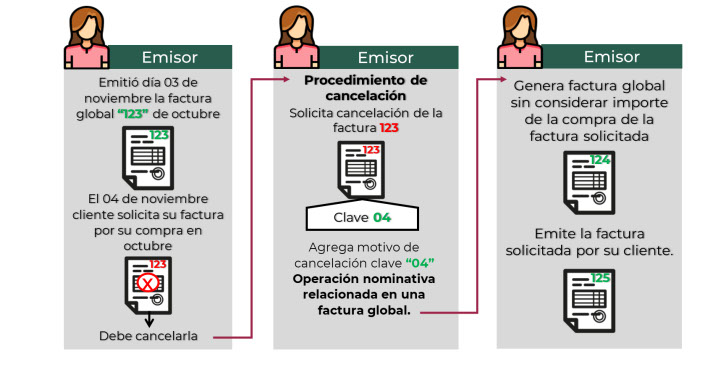

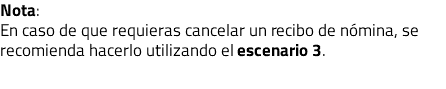

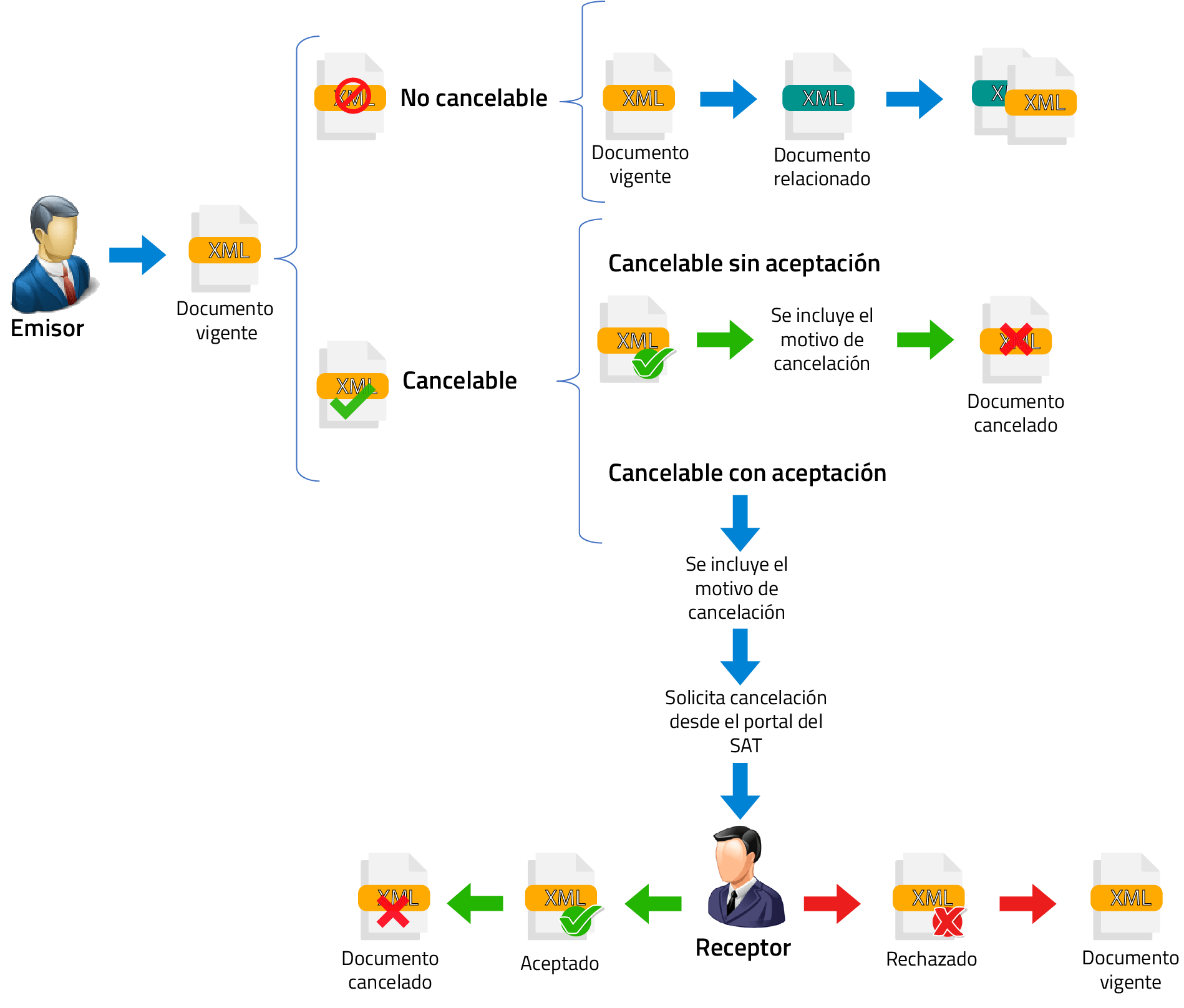

Caso Práctico: Escenarios de cancelación

En este documento te explicamos cómo cancelar los recibos bloqueados en CONTPAQi® Nóminas.

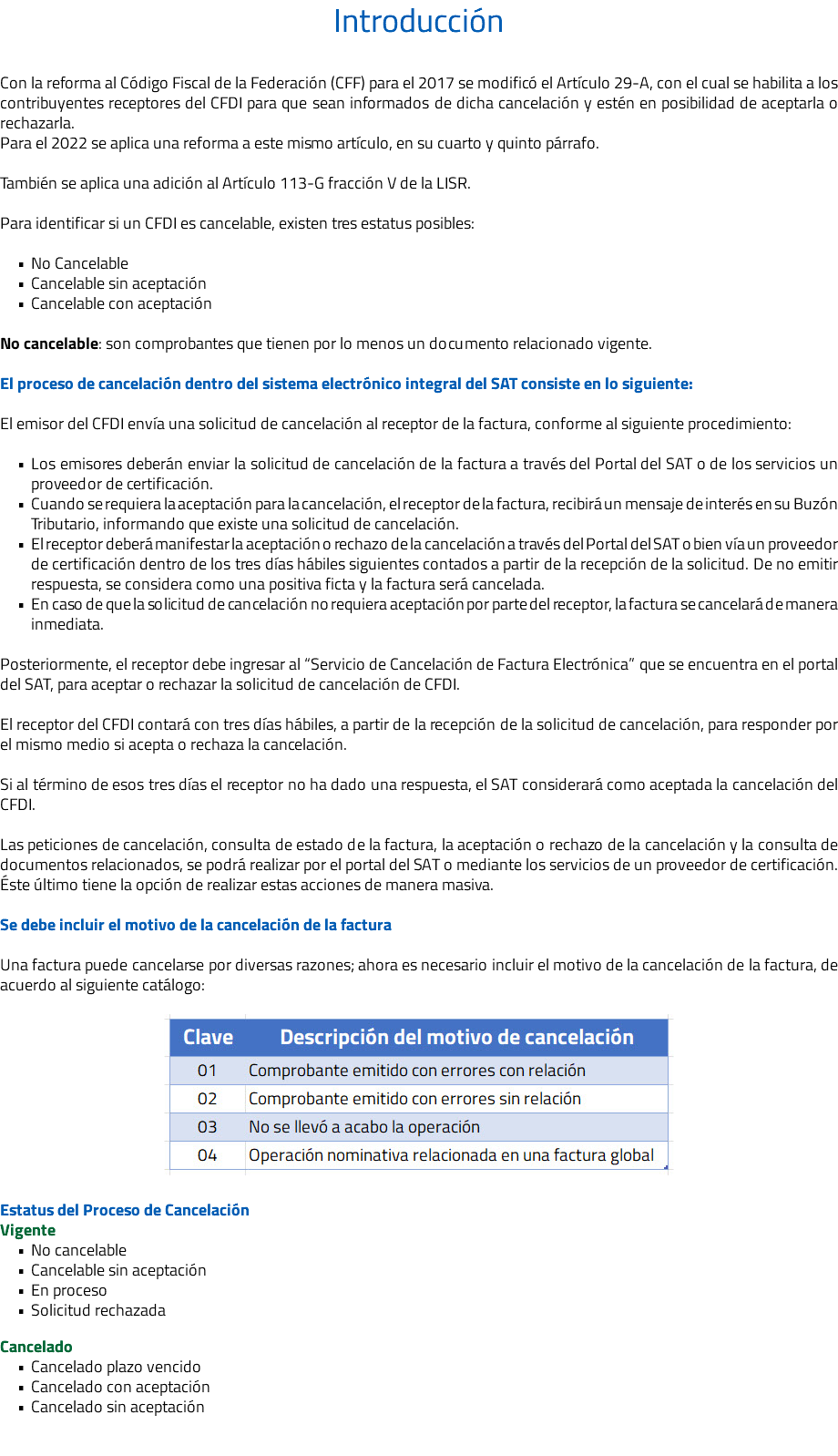

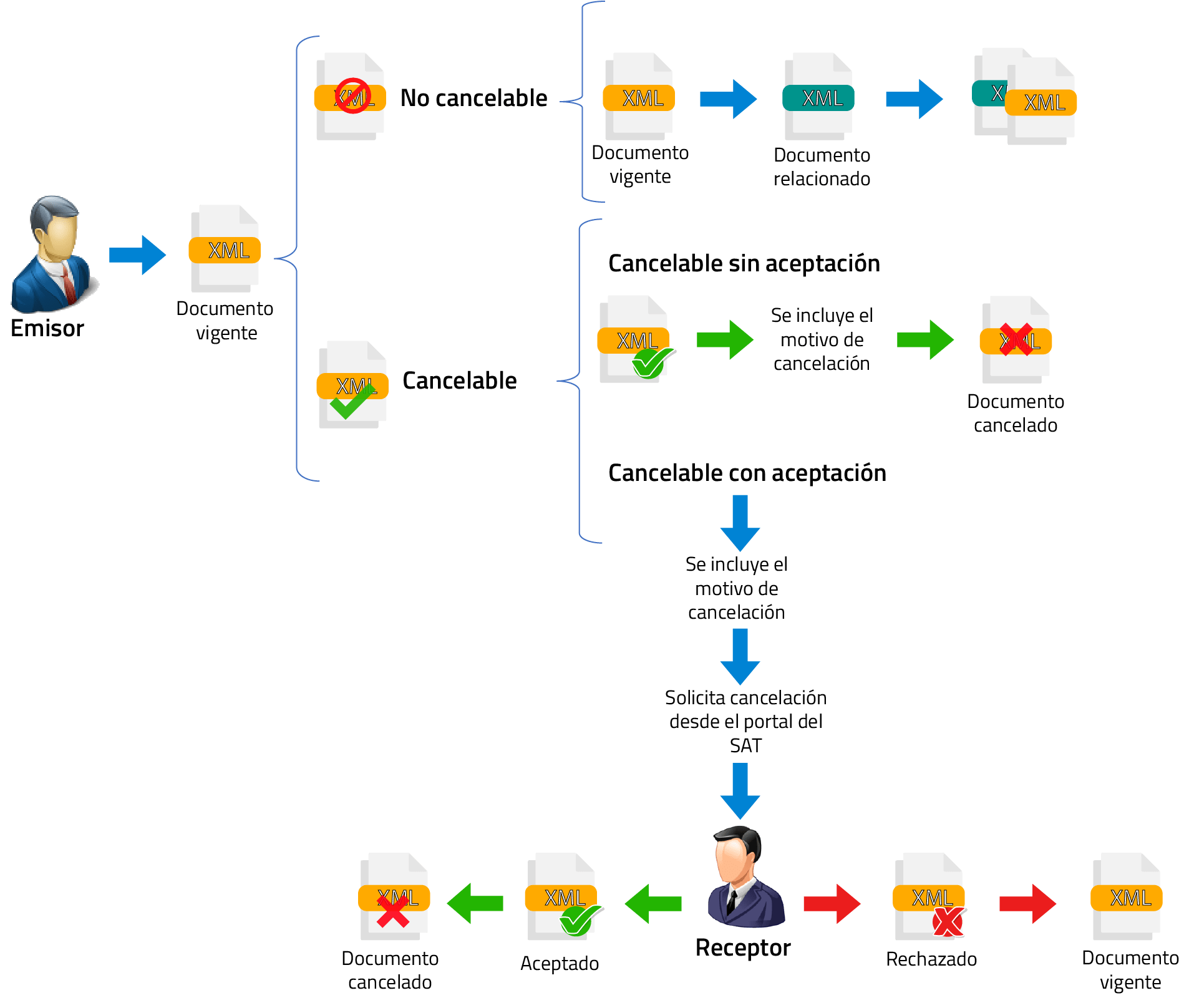

Caso Práctico: Esquema de Cancelación del CFDI

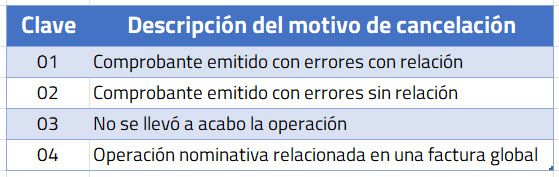

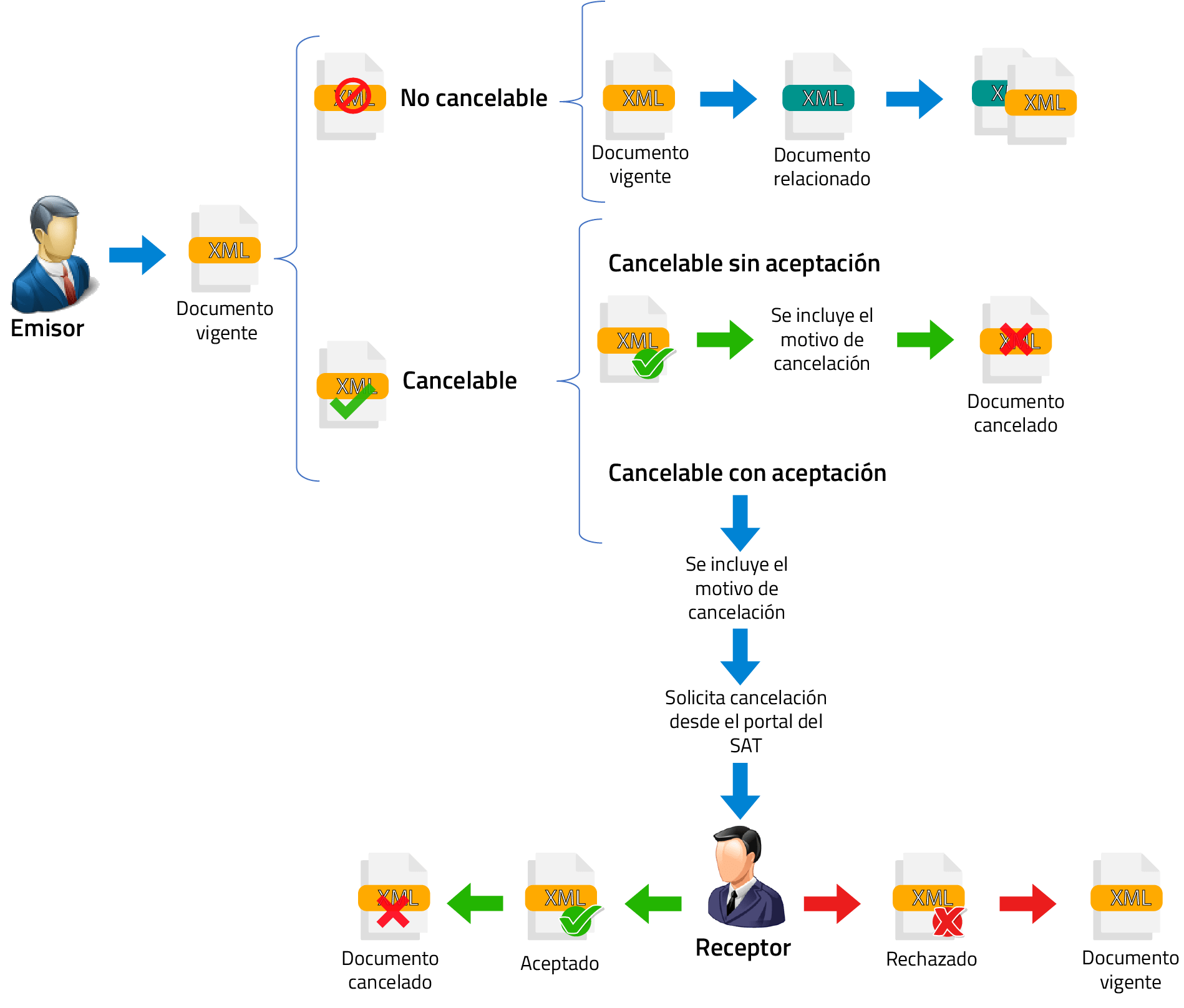

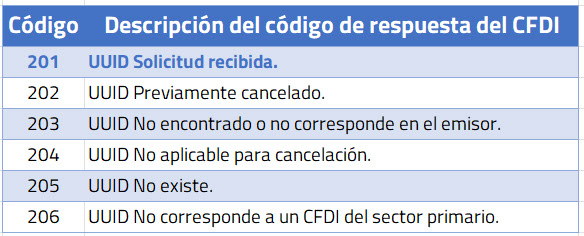

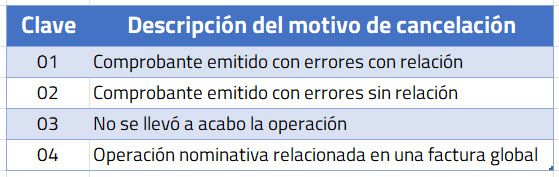

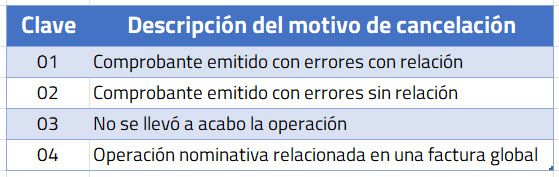

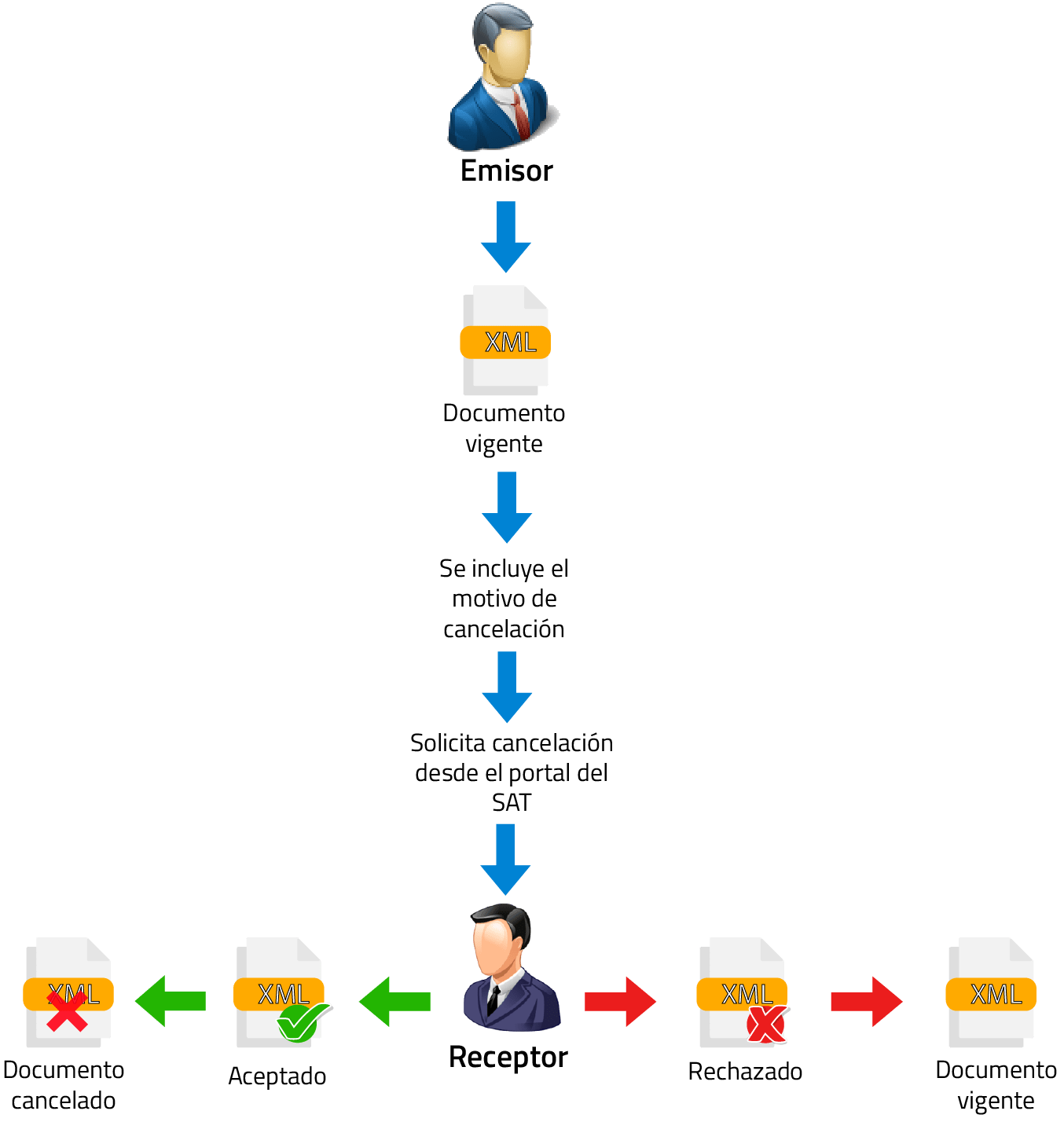

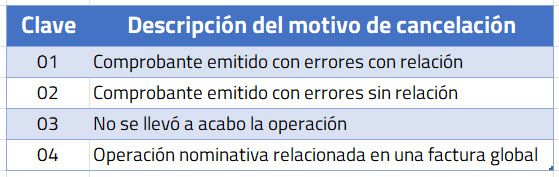

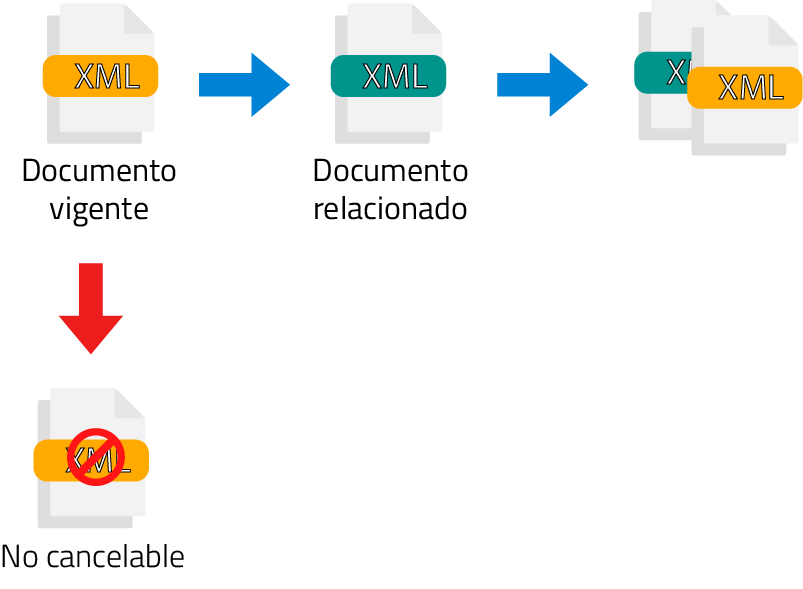

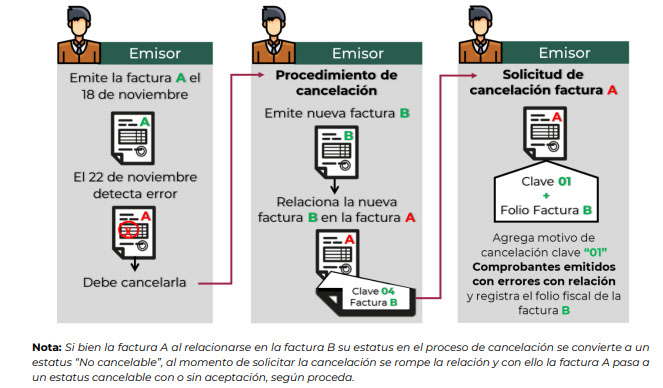

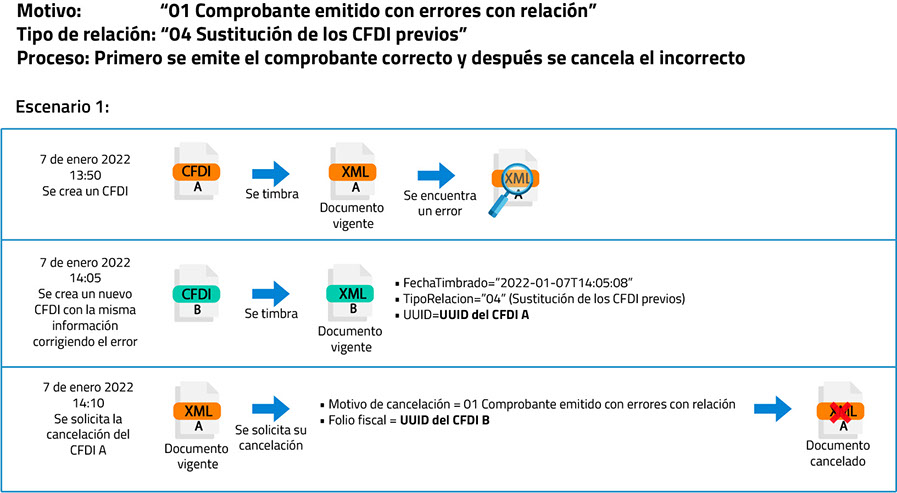

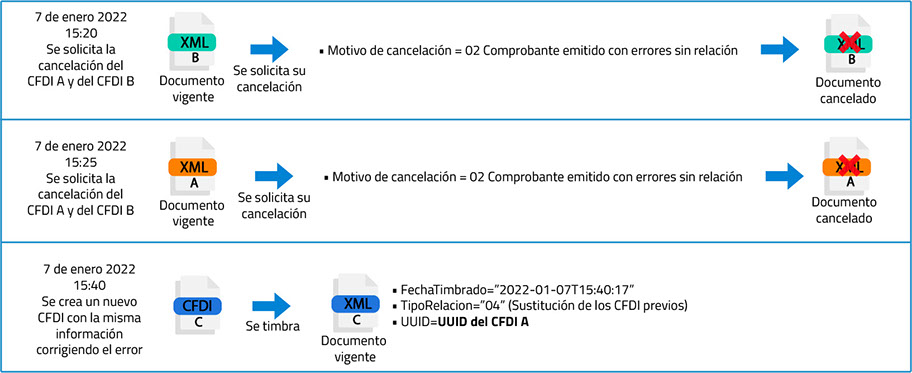

Conoce cómo se modificó el Artículo 29-A del Código Fiscal de la Federación y asigna el motivo de cancelación e identifica los distintos escenarios en que un CFDI es Cancelable con Aceptación, Sin Aceptación y No Cancelable, así como los distintos estatus del proceso.

Caso Práctico: Cálculo de IMSS en empleados pensionados

Es posible que una empresa contrate a una persona que ya se encuentra pensionada por cesantía en edad avanzada (CEA) o vejez.

Caso Práctico: Semana Reducida

Semana reducida: es el número de días que labora el trabajador, cuando no preste sus servicios durante todos los días de trabajo de la semana.

Caso Práctico: Ajuste del Subsidio para el empleo causado

De acuerdo al artículo 96 de la Ley de ISR y el artículo 176 del Reglamento de la LISR, es posible realizar pagos y efectuar las retenciones a los trabajadores por periodos menores a un mes (puede ser de forma semanal, quincenal, decenal, catorcenal).

Caso Práctico: Configuración para el cálculo de Asimilados a salarios

Es el pago de nómina a personal que no es empleado, sin embargo, sus ingresos se manejan en forma de salarios conforme al artículo 94 de la LISR. El cálculo de asimilados a salarios no debe incluir subsidio al empleo, ni ajustes al subsidio.

Caso Práctico: Entidades de gobierno

En el complemento de nómina 1.2 se agrega el elemento EntidadSNCF, que es un nodo condicional para que las entidades adheridas al Sistema Nacional de Coordinación Fiscal identifiquen el origen de los recursos utilizados en el pago de la nómina.

Caso Práctico: Pago de viáticos en el recibo de nómina

En este documento te mostramos como registrar los viáticos, de acuerdo con las especificaciones de la guía de llenado del complemento de nómina.

Aprende a Analiza toda tu información contable, financiera y fiscal de manera ágil y segura con la herramienta de contabilidad ideal para todas las empresas.

Contenidos CONTPAQi®

Analiza toda tu información contable, financiera y fiscal de manera ágil y segura con la herramienta de contabilidad ideal para todas las empresas.

Ficha de contenidos

Caso Práctico: Reportes para la Conciliación del IVA Acreditable

CONTPAQi®, tu referente fiscal, pone a tu disposición nuevos reportes para ayudarte en tu declaración del IVA, según lo que tiene precargado el SAT. Conoce los detalles en este caso de uso y toma en cuenta las buenas prácticas sugeridas aquí, para reducir significativamente el riesgo de discrepancias en la información de tu sistema contable y lo que tiene la autoridad fiscal.

Caso Práctico: Servidor de Aplicaciones CONTPAQi®

Conoce como el Servidor de Aplicaciones CONTPAQi® desempeña un papel fundamental al gestionar los servicios y funciones esenciales utilizados por los sistemas CONTPAQi® Contabilidad – Bancos, CONTPAQi® Comercial Premium y CONTPAQi® Nóminas.

Caso Práctico: Catálogo de rubros NIF

Conoce el nuevo catálogo de rubros NIF con mayor detalle de la información, respetando el nivel que corresponde a los Activos y Pasivos a corto plazo así como a largo plazo, Capital, etc. y manteniendo la relación con su Agrupador del SAT, con rubros y subrubros así como su asignación correspondiente a las cuentas contables afectables o hijas desde CONTPAQi® Contabilidad.

Caso Práctico: Padrón de clientes y proveedores

Aprende desde CONTPAQi® Contabilidad a registrar y configurar tu Padrón de clientes y proveedores con los que tu empresa mantiene relaciones comerciales y conoce los procesos necesarios para llevar un correcto Control de IVA.

Caso Práctico: Póliza de apertura de saldos iniciales

Aprende a generar los saldos iniciales de tus cuentas contables para indicar la situación financiera con la que inician las operaciones de tu empresa en CONTPAQi® Contabilidad, creando tu póliza de saldos iniciales para que posteriormente registres tus movimientos contables.

Caso Práctico: Cierre del ejercicio

Consulta las recomendaciones a seguir para cerrar el ejercicio de tus empresas en CONTPAQi® Contabilidad, para la cancelación de las cuentas de resultados indicando la cuenta de capital acreedora que se utilizará.

Caso Práctico: Tipos de póliza

Conoce uno de los beneficios que obtienes al utilizar los tipos de póliza para el registro de tus movimientos contables en CONTPAQi® Contabilidad, para organizar de una mejor manera las operaciones de la empresa al configurar los tipos de póliza, clasificando y agrupando la información, llevando un control de la numeración de las pólizas.

Caso Práctico: Causación de IVA

Conoce la configuración y procesos necesarios para llevar una adecuada Causación de IVA , la cual se considera como el momento en el que la operación es efectivamente cobrada o pagada y por lo tanto se podrá acreditar o trasladar ese impuesto; realizando los desgloses correspondientes al crear y modificar las pólizas.

Caso Práctico: Conciliación Contable

Consulta los documentos de tus Conciliaciones bancarias así como los movimientos pendientes de conciliar, para que puedas comparar y cuadrar tus saldos, importes, movimientos bancarios y contables, igualando los saldos contables con relación al saldo bancario, lleva un buen control de tu contabilidad y obtén el sustento de la información en la que están involucradas las cuentas de flujo de efectivo.

Caso Práctico: Conciliación Bancaria

Realiza conciliaciones de cuentas bancarias directamente desde tu sistema contable comparando los importes y movimientos bancarios contra los que reporta la institución financiera en un estado de cuenta, permitiendo tener los saldos del sistema actualizados con relación a los registrados en el banco.

Caso Práctico: Descargas programadas de CFDI

Realiza descargas programadas de tus CFDI Recibidos y Emitidos, ya sea de forma diaria o semanal directamente desde CONTPAQi® Contabilidad, para que no tengas que utilizar aplicaciones adicionales al hacer las descargas de comprobantes.

Caso Práctico: Hoja electrónica CONTPAQi® Contabilidad

Aprende a utilizar la Hoja Electrónica de CONTPAQi® Contabilidad, conoce los beneficios que ofrece esta herramienta y cómo realizar reportes personalizados que te ayuden en la toma de decisiones.

Caso Práctico: Nueva empresa

Conoce las consideraciones y requisitos que debes tener en cuenta al crear tus empresas en CONTPAQi® Contabilidad, pues una vez que tengas clara esta información podrás crear tu empresa de acuerdo a tus necesidades.

Caso Práctico: Respaldar empresa

Aprende a proteger la información de tu empresa y así poder recuperarla en el momento que lo requieras, pues una gran parte del tiempo y esfuerzo del trabajo en el sistema es la captura de datos, por lo que es muy importante saber cómo realizar respaldos.

Caso Práctico: Restaurar empresa

Entérate sobre la importancia de realizar de forma periódica respaldos de tus empresas para proteger tu información y así poder recuperarla en el momento que lo requieras con el proceso «Restaurar empresa» que es el proceso inverso al de «Respaldar empresa», es decir, la recuperación de la información que fue guardada previamente en un archivo o directorio.

Caso Práctico: Usuarios y Perfiles

Aprende a crear perfiles de usuario para clasificar el acceso que tendrán a los diferentes módulos del sistema e identifica a los usuarios que actualmente se encuentran trabajando dentro de la aplicación y lo que han hecho.

Caso Práctico: Formatos para Devolución de IVA

Determina el saldo a favor del IVA con el uso de los formatos establecidos por el SAT para la Devolución de IVA: Anexo 7 y Anexo 7-A para personas físicas y comprueba las cifras de estos anexos utilizando el Auxiliar del Anexo 7.

Caso Práctico: Contabilizador CFDI

Una de las principales características de CONTPAQi® Contabilidad es el Contabilizador o módulo Contabilizar CFDI, cuya función principal es la de agilizar la creación de pólizas a partir del CFDI.

Caso Práctico: Explotación del Visor del ADD en CONTPAQi® Contabilidad

A través del Visor de Documentos Digitales, podrás administrar tus documentos y comprobantes fiscales digitales (CFDI) tanto emitidos como recibidos, y, al estar en SQL Server® nos permite contar con un visor que ofrece muchos beneficios.

Caso Práctico: Hoja electrónica del ADD

Es un archivo en Excel® con funciones que extraen información de la base de datos del ADD (Administrador de Documentos Digitales) en Microsoft® SQL Server de CONTPAQi® Contabilidad.

Caso Práctico: Segmentos de Negocio

Los segmentos de negocio representan una clasificación en la que se puede analizar la información contable de la empresa, donde a través de un catálogo se definen los distintos agrupadores donde se acumularán los saldos.

Caso Práctico: Tablero Fiscal en CONTPAQi® Contabilidad

Es un módulo que te ayudará a obtener una perspectiva similar a la que tiene el SAT de tu empresa, por medio de la extracción e interpretación de los CFDI o XML almacenados en el Visor de Documentos Digitales.

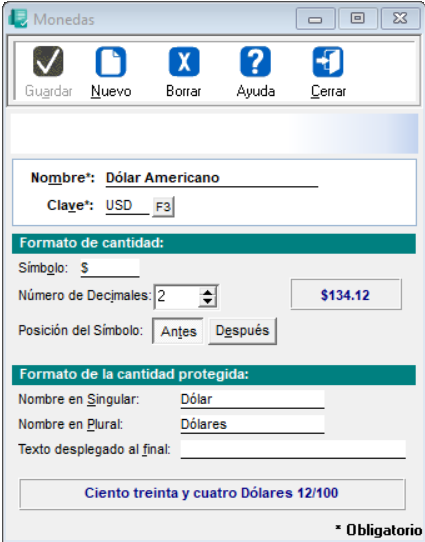

Caso Práctico: Moneda extranjera en CONTPAQi® Contabilidad

La globalización ha obligado a las empresas a pactar algunas de sus operaciones en moneda extranjera, lo cual no solo tiene repercusiones financieras, sino fiscales, debido a la variación en el tipo de cambio entre la divisa y la moneda nacional.

Caso Práctico: Traspaso de Auxiliares entre Cuentas en CONTPAQi® Contabilidad

El Traspaso de Auxiliares entre Cuentas, es el proceso que permite traspasar los movimientos de una cuenta contable a otra, de tal manera que se realice la afectación deseada.

Caso Práctico: Atajos en CONTPAQi® Contabilidad

En el sistema CONTPAQi® Contabilidad puedes utilizar distintas teclas o combinación de ellas, que te permiten realizar las operaciones de tu empresa de una forma más rápida, así como optimizar los tiempos en la captura de las pólizas.

Caso Práctico: Contabilidad Electrónica

La contabilidad electrónica es el envío de archivos en formato XML de las transacciones que realiza una empresa moral o una persona física y esta se envía por medios electrónicos a través del Buzón Tributario.

Caso Práctico: DIOT

La Declaración Informativa de Operaciones con Terceros (DIOT) es una obligación que se presenta de forma periódica, para informar las operaciones económicas con tus proveedores o prestadores de servicio. Lo presentan tanto personas físicas y morales.

Caso Práctico: Cuentas estadísticas

Una cuenta estadística es una cuenta informativa, no contable, que te permite relacionar información de diversas cuentas registradas en el catálogo, sin importar su naturaleza o tipo.

Caso Práctico: Interfaces Contables desde otros sistemas CONTPAQi®

Los sistemas CONTPAQi® cuentan con el módulo de Contabilización, el cual permite sincronizar las pólizas elaboradas en los distintos sistemas CONTPAQi® a CONTPAQi® Contabilidad, evitando la doble captura y agilizando el manejo de la información.

Validaciones Carta Porte 2.0

| A | B | C | D | E | F | G | |

|---|---|---|---|---|---|---|---|

| 1 | Matriz de errores para complemento Carta Porte 2.0, revisión «C». | ||||||

| 2 | |||||||

| 3 | NUM | ELEMENTO | ATRIBUTO | CASO DE VALIDACIÓN | CÓDIGO ERROR | ERROR | ACLARACIONES |

| 4 | Errores para CFDI que incluye el complemento Carta Porte 2.0 | ||||||

| 5 | 1 | CFDI | Version | El valor registrado debe ser “3.3”. | CP101 | El valor registrado en este atributo es diferente a «3.3» | Está validación se debe omitir, dado que el timbrado del comprobante debe realizarse con la versión vigente. |

| 6 | 2 | CFDI | Subtotal | Cuando el atributo “Comprobante:TipoDeComprobante” contenga el valor “T”, que corresponde a la descripción de “Traslado”, el valor de este atributo debe ser igual a cero. | CP102 | El valor del atributo «Comprobante:TipoDeComprobante» es diferente de «T» o «I», o el valor registrado en el atributo «Comprobante:Subtotal» es diferente de cero. | |

| 7 | 3 | CFDI | Moneda | Cuando el atributo “Comprobante:TipoDeComprobante” contenga el valor “T”, que corresponde a la descripción de “Traslado”, el valor de este atributo debe ser igual a “XXX”. | CP103 | El valor del atributo «Comprobante:TipoDeComprobante» es diferente de «T» o el valor registrado en el atributo «Comprobante:Moneda» es diferente de «XXX». | |

| 8 | 4 | CFDI | Moneda | Si el atributo “Comprobante:TipoDeComprobante” contiene el valor “I” que corresponde a la descripción de “Ingreso”, el valor de este atributo debe ser diferente de “XXX”. | CP104 | El valor del atributo «Comprobante:TipoDeComprobante» es diferente de «I» o el valor registrado en el atributo «Comprobante:Moneda» es igual a «XXX». | |

| 9 | 5 | CFDI | Total | Cuando el atributo “Comprobante:TipoDeComprobante” contenga el valor “T”, que corresponde a la descripción de “Traslado”, el valor de este atributo debe ser igual a cero. | CP105 | El valor del atributo «Comprobante:TipoDeComprobante» es diferente de «T» o «I», o el valor registrado en el atributo «Comprobante:Total» es diferente de cero. | |

| 10 | 6 | CFDI | ObjetoImp | El atributo debe contener un valor del catálogo c_ObjetoImp donde la clave corresponda con: • El valor “01”, No objeto de impuesto. • El valor “02”, Sí objeto de impuesto. • El valor “03”, Sí objeto de impuesto y no obligado al desglose. • El valor «04», Sí objeto del impuesto y no causa impuesto. Cuando el valor sea 02, se deben desglosar los impuestos a nive Concepto. |

CP106 | El valor del atributo «Conceptos:Concepto:ObjetoImp» no contiene un valor del catálago c_ObjetoImp, o no contiene un valor. | |

| 11 | 7 | CFDI | Receptor:Rfc | Cuando el atributo “Comprobante:TipoDeComprobante” contenga el valor “T”, que corresponde a la descripción de “Traslado”, el valor de este atributo debe ser igual al registrado en el atributo “Comprobante:Emisor:Rfc”. | CP107 | El valor del atributo «Comprobante:TipoDeComprobante» es diferente de «T» y el valor registrado en el atributo «Comprobante:Receptor:Rfc» es diferente al registrado en «Comprobante:Emisor:Rfc». | |

| 12 | 8 | CFDI | Receptor:Rfc | Cuando el atributo “Comprobante:TipoDeComprobante” contenga el valor “I”, que corresponde a la descripción de “Ingreso”, y no se utilice el RFC genérico, se podrá capturar el RFC del cliente, siempre y cuando éste se encuentre en la lista de RFC inscritos no cancelados del SAT (l_RFC). | CP108 | El valor del atributo «Comprobante:TipoDeComprobante» es diferente de «I», o el valor del atributo «Comprobante:Receptor:Rfc» no se encuentra en la lista de RFC inscritos no cancelados del SAT (l_RFC). | |

| 13 | 9 | CFDI | Concepto:ClaveProdServ | Cuando el atributo “Comprobante:TipoDeComprobante” contenga el valor “I”, que corresponde a la descripción de “Ingreso”, se debe registrar alguna de las siguientes claves de servicio: 78101500, 78101501, 78101502, 78101503, 78101600, 78101601, 78101602, 78101603, 78101604, 78101700, 78101701, 78101702, 78101703, 78101704, 78101705, 78101706, 78101800, 78101801, 78101802, 78101803, 78101804, 78101806, 78101807, 78101900, 78101901, 78101902, 78101903, 78101904, 78101905, 78102200, 78102201, 78102203, 78102204, 78102205, 78121603, 78141500, 78141501, 84121806, 92121800, 92121801 o 92121802. |

CP109 | El valor del atributo «Comprobante:TipoDeComprobante», es diferente de «I» o el valor registrado en el atributo «Conceptos:Concepto:ClaveProdServ» es diferente de alguna de las claves de servicio requeridas. | |

| 14 | 10 | CFDI | Concepto:ClaveProdServ | Cuando el atributo “Comprobante:TipoDeComprobante” contenga el valor “I”, que corresponde a la descripción de “Ingreso” y se registre alguna de las siguientes claves productos relacionadas con el transporte de carga intermodal: 78101900, 78101901, 78101902, 78101903, 78101904 o 78101905, en el complemento Carta Porte debe existir más de uno de los siguientes nodos: • «Mercancias:Autotransporte», • “Mercancias:TransporteMaritimo», • «Mercancias:TransporteAereo», • «Mercancias:TransporteFerroviario». |

CP110 | El valor del atributo «Comprobante:TipoDeComprobante», es diferente de «I», o el valor registrado en el atributo «Conceptos:Concepto:ClaveProdServ», es diferente de alguna de las claves relacionadas con el transporte intermodal o existe un solo nodo de transporte. | |

| 15 | 11 | CFDI | Receptor:UsoCFDI | Cuando el atributo «Comprobante:TipoDeComprobante» contenga el valor «T», que corresponde a la descripción de «Traslado», el valor de este atributo debe ser igual a «P01» con descripción “Por definir” para CFDI 3.3 o igual a “S01” con descripción “Sin efectos fiscales.” Para CFDI 4.0 y posteriores. | CP111 | El valor del atributo «Comprobante:TipoDeComprobante», es diferente de «I» o el valor registrado en el atributo «Comprobante:Receptor:UsoCFDI», es diferente de «P01» (Por definir) para CFDI 3.3 o diferente de «S01» con descripción «Sin efectos fiscales» para CFDI 4.0. | |

| 16 | Errores para el complemento Carta Porte versión 2.0 | ||||||

| 17 | 12 | CartaPorte | CartaPorte | El nodo «CartaPorte» se debe registrar como un nodo hijo del nodo Complemento en el CFDI y solo debe existir uno. | CP112 | El nodo «CartaPorte» no se registró como nodo hijo del nodo complemento del CFDI o existe más de uno. | |

| 18 | 13 | CartaPorte | CartaPorte | Este complemento puede coexistir con los siguientes complementos: Timbre Fiscal Digital, Comercio Exterior, Persona Física Integrante de Coordinado, Impuestos Locales, Leyendas Fiscales y aquellos complementos Concepto en los que se defina su relación con este complemento. | CP113 | El complemento registrado de manera adicional, no corresponde con los complementos con los cuales puede coexistir. | |

| 19 | 14 | CartaPorte | CartaPorte | Cuando el atributo “Comprobante:TipoDeComprobante” sea distinto de «I» o «T», este complemento no debe existir. | CP114 | El valor registrado en el atributo «Comprobante:TipoDeComprobante» es diferente de «I» o «T». | |

| 20 | 15 | CartaPorte | Version | El valor registrado en este atributo debe ser igual a “2.0”. | CP115 | El valor registrado en este atributo es diferente a «2.0» | Está validación se debe omitir, dado que el timbrado del comprobante debe realizarse con la versión vigente. |

| 21 | 16 | CartaPorte | EntradaSalidaMerc | Cuando el atributo “CartaPorte:TranspInternac” contenga el valor “Sí”, se debe capturar información en este atributo. | CP116 | El valor registrado en el atributo «CartaPorte:TranspInternac» es igual a «Sí» y no se registra el atributo «EntradaSalidaMerc» con información. | |

| 22 | 17 | CartaPorte | EntradaSalidaMerc | Si el atributo “CartaPorte:TranspInternac” contiene el valor “No”, este atributo no debe existir. | CP117 | El valor registrado en el atributo “CartaPorte:TranspInternac” es igual a «No» y se registra el atributo «EntradaSalidaMerc» con información. | |

| 23 | 18 | CartaPorte | PaisOrigenDestino | Cuando el atributo “CartaPorte:TranspInternac” contenga el valor “Sí”, este atributo debe contener un valor del catálogo catCFDI:c_Pais, que corresponda al país de origen o destino de las mercancías que se están trasladando en los distintos medios de transporte. | CP118 | El valor registrado en el atributo «CartaPorte:TranspInternac» es igual a «Sí» y el valor registrado en el atributo «CartaPorte:PaisOrigenDestino» no corresponde con alguna de las claves del catálogo catCFDI:c_Pais o no contiene valor alguno. | |

| 24 | 19 | CartaPorte | PaisOrigenDestino | Si el atributo “CartaPorte:TranspInternac” contiene el valor “No”, este atributo no debe existir. | CP119 | El valor registrado en el atributo “CartaPorte:TranspInternac” es igual a «No» y se registró información en el atributo «CartaPorte:PaisOrigenDestino». | |

| 25 | 20 | CartaPorte | ViaEntradaSalida | Cuando en el atributo “CartaPorte:TranspInternac” se registre el valor “Sí”, este atributo debe contener una clave del catálogo catCartaPorte:c_CveTransporte, que corresponda al medio de transporte en el que se están trasladando los bienes y/o mercancías. | CP120 | El valor registrado en el atributo “CartaPorte:TranspInternac” es igual a «Sí» y el valor registrado en el atributo «CartaPorte:ViaEntradaSalida» no corresponde con alguna de las claves del catálogo c_CveTransporte o no se registró valor alguno. | |

| 26 | 21 | CartaPorte | ViaEntradaSalida | Si el atributo “CartaPorte:TranspInternac” contiene el valor “No”, este atributo no debe existir. | CP121 | El valor registrado en el atributo “CartaPorte:TranspInternac” es igual a «No» y se registra el atributo «CartaPorte:ViaEntradaSalida» con información. | |

| 27 | 22 | CartaPorte | TotalDistRec | Este atributo debe contener un valor siempre que existan los nodos “Mercancias:Autotransporte” o “Mercancias:TransporteFerroviario”, en caso contrario este atributo no debe existir. | CP122 | No se registró valor alguno en el atributo «CartaPorte:TotalDistRec» o se registró un nodo diferente a «Autotransporte» o «TransporteFerroviario». | |

| 28 | 23 | CartaPorte | TotalDistRec | El valor registrado deberá corresponder con la suma de los atributos «DistanciaRecorrida» de los nodos “Ubicaciones:Ubicacion», siempre que exista el atributo “Ubicaciones:Ubicacion:TipoUbicacion” con valor “Destino”. | CP123 | El valor registrado no coincide con la suma de los atributos «DistanciaRecorrida» de los nodos “Ubicaciones:Ubicacion». | |

| 29 | 24 | CartaPorte | Ubicaciones:Ubicacion | Cuando se registre el nodo “Mercancias:TransporteFerroviario”, debe existir al menos un nodo “Ubicaciones:Ubicacion”, donde el atributo “Ubicaciones:Ubicacion:TipoUbicacion” contenga el valor “Origen”. | CP124 | No existe el nodo «Ubicaciones:Ubicacion» con el atributo «Ubicaciones:Ubicacion:TipoUbicacion» que contenga el valor «Origen». | |

| 30 | 25 | CartaPorte | Ubicaciones:Ubicacion | Cuando se registre el nodo “Mercancias:TransporteFerroviario”, deben existir al menos 5 nodos “Ubicaciones:Ubicacion”, donde el atributo “Ubicaciones:Ubicacion:TipoUbicacion” contenga el valor “Destino”. | CP125 | No se registraron los 5 nodos «Ubicaciones:Ubicacion» donde el atributo «Ubicaciones:Ubicacion:TipoUbicacion» contenga el valor «Destino». | |

| 31 | 26 | CartaPorte | Ubicaciones:Ubicacion | Cuando exista alguno de los nodos “Mercancias:Autotransporte”, “Mercancias:TransporteMaritimo” o “Mercancias:TransporteAereo”, deben existir al menos 2 nodos “Ubicaciones:Ubicacion”, donde existan los atributos “Ubicaciones:Ubicacion:TipoUbicacion” uno con el valor “Origen” y otro con el valor “Destino”. | CP126 | El número de nodos de «Ubicaciones:Ubicacion» es menor a «2», o no existe al menos un atributo “Ubicaciones:Ubicacion:TipoUbicacion” con el valor «Origen» y «Destino», respectivamente. | |

| 32 | 27 | CartaPorte | Ubicacion:IDUbicacion | Cuando exista el nodo “Mercancias:Mercancia:CantidadTransporta”, se debe registrar este atributo, en caso contrario se puede omitir. | CP127 | No existe el atributo «Ubicacion:IDUbicacion» o está vacío, y se registró el nodo “Mercancias:Mercancia:CantidadTransporta”. | |

| 33 | 28 | CartaPorte | Ubicacion:RFCRemitenteDestinatario | Cuando el valor registrado en este atributo no sea un RFC genérico, el RFC debe encontrarse en la lista del RFC inscritos no cancelados del SAT (l_RFC). | CP128 | El valor registrado en el atributo «Ubicaciones:Ubicacion:RFCRemitenteDestinatario» es incorrecto o no se encuentra en la lista de RFC inscritos no cancelados del SAT (l_RFC). | |

| 34 | 29 | CartaPorte | Ubicacion:NumRegIdTrib | Cuando el valor registrado en el atributo “Ubicaciones:Ubicacion:RFCRemitenteDestinatario” sea el RFC genérico extranjero (XEXX010101000), este atributo debe contener un valor. | CP129 | No se registró el atributo «Ubicacion:RFCRemitenteDestinatario» o no contiene un valor. | |

| 35 | 30 | CartaPorte | Ubicacion:ResidenciaFiscal | Este atributo debe existir siempre que el atributo “Ubicaciones:Ubicacion:NumRegIdTrib” contenga un valor, en caso contrario se debe omitir. La clave registrada en este atributo debe encontrarse en el catálogo catCFDI:c_Pais y ser distinta a “MEX”. |

CP130 | No existe información en el atributo «Ubicacion:NumRegIdTrib», la clave registrada en el atributo «Ubicacion:ResidenciaFiscal» no existe en el catálogo c_Pais o el valor registrado es igual a «MEX». | |

| 36 | 31 | CartaPorte | Ubicacion:NumEstacion | Cuando exista el nodo “Mercancias:Autotransporte”, este atributo se debe omitir. | CP131 | No debe existir información en el atributo «Ubicacion:NumEstacion», siempre que se registre el nodo “Mercancias:Autotransporte”. | |

| 37 | 32 | CartaPorte | Ubicacion:NumEstacion | Este atributo debe contener un valor de la columna “Clave identificación” del catálogo catCartaPorte:c_Estaciones donde la columna “Clave transporte” corresponda con: • El valor “02”, cuando exista el nodo “Mercancias:TransporteMaritimo”. • El valor “03”, cuando exista el nodo “Mercancias:TransporteAereo”. • El valor “04”, cuando exista el nodo “Mercancias:TransporteFerroviario”. |

CP132 | El valor registrado en el atributo «Ubicacion:NumEstacion» contiene un valor no permitido o el valor registrado no corresponde con alguna de las claves «02»,»03″ o «04». | |

| 38 | 33 | CartaPorte | Ubicacion:NombreEstacion | Cuando el atributo “Ubicaciones:Ubicacion:NumEstacion” contenga un valor, este atributo debe existir y la descripción debe corresponder con el catálogo catCartaPorte:c_Estaciones, en caso contrario se debe omitir. | CP133 | El atributo «Ubicacion:NombreEstacion» no contiene un valor o no corresponde con una clave del catálogo catCartaPorte:_Estaciones. | |

| 39 | 34 | CartaPorte | Ubicacion:NombreEstacion | Cuando el atributo “Ubicacion:NumEstacion”, sea la referida a una extranjera, se debe registrar el nombre de dicha estación y no la descripción contenida en el catálogo. | CP134 | La descripción «Extranjera» no es un valor válido para el nombre de la estación. |

|

| 40 | 35 | CartaPorte | Ubicacion:NavegacionTrafico | Cuando exista el nodo “Mercancias:TransporteMaritimo”, este atributo debe contener un valor, en caso contrario se debe omitir. | CP135 | No se registró información en el atributo «Ubicacion:NavegacionTrafico» o se registró información en dicho atributo y no existe el nodo «Mercancias:TransporteMaritimo». | |

| 41 | 36 | CartaPorte | Ubicacion:TipoEstacion | Cuando la clave registrada en el atributo “Ubicaciones:Ubicacion:NumEstacion”, corresponda a una estación extranjera, este atributo no debe existir; en caso contrario y siempre que exista alguno de los siguientes nodos “Mercancias:TransporteFerroviario”, “Mercancias:TransporteMaritimo” o “Mercancias:TransporteAereo”, se debe registrar una clave del catálogo catCartaPorte:c_TipoEstacion. | CP136 | No se registró una clave en el atributo “Ubicacion:TipoEstacion” o no corresponde con el catálogo c_TipoEstacion, o se registró el nodo «Mercancias:Autotransporte» y este atributo “Ubicacion:TipoEstacion” no debe existir, o el valor registrado en el atributo “Ubicacion:NumEstacion”, corresponde a una estación extranjera. | |

| 42 | 37 | CartaPorte | Ubicacion:DistanciaRecorrida | Este atributo debe existir cuando se registre alguno de los siguientes nodos “Mercancias:Autotransporte” o “Mercancias:TransporteFerroviario”, y el atributo “Ubicaciones:Ubicación:TipoUbicacion” contenga el valor “Destino”; en caso contrario se debe omitir. | CP137 | No existe el atributo «Ubicacion:DistanciaRecorrida» o no contiene valor, o se registró dicho atributo cuando existe el nodo “Mercancias:Autotransporte” o “Mercancias:TransporteFerroviario”, o el atributo “Ubicación:TipoUbicacion” contiene el valor «Origen». |

|

| 43 | 38 | CartaPorte | Ubicacion:Domicilio | Cuando exista el nodo “Mercancias:TransporteFerroviario” y en el atributo “Ubicaciones:Ubicacion:TipoEstacion”, se registre el valor “02” con descripción “Intermedia”, este nodo no debe existir; en caso contrario se debe registrar la información correspondiente en dicho nodo. | CP138 | El nodo «Ubicacion:Domicilio» no debe existir cuando el valor registrado en el atributo “Ubicacion:TipoEstacion” sea igual a «02» y exista el nodo «Mercancias:TransporteFerroviario». | |

| 44 | 39 | CartaPorte | Ubicacion:Domicilio:Colonia | Cuando la clave del país sea distinta a «MEX», se debe registrar texto libre, en caso contrario el atributo “Ubicaciones:Ubicacion:Domicilio:Colonia” debe contener una clave del catálogo catCFDI:c_Colonia, donde la columna “c_CodigoPostal”, debe ser igual a la clave registrada en el atributo “Ubicaciones:Ubicacion:Domicilio:CodigoPostal”. | CP139 | El atributo «Domicilio:Colonia» no contiene una clave del catálogo de catCFDI:c_Colonia cuando la clave del país es «MEX» o la clave registrada no corresponde con el valor del atributo «Domicilio:CodigoPostal», o este está vacío. | |

| 45 | 40 | CartaPorte | Ubicacion:Domicilio:Localidad | Cuando el valor registrado en el atributo “Ubicaciones:Ubicacion:Domicilio:Pais” sea «MEX», este atributo debe contener un valor del catálogo catCFDI:c_Localidad, donde la columna c_Estado, coincida con el valor registrado en el atributo “Ubicaciones:Ubicacion:Domicilio:Estado”, en caso contrario puede registrar texto libre. | CP140 | El atributo «Domicilio:Localidad» no contiene una clave del catálogo de c_Localidad cuando la clave del país es «MEX» o la clave registrada no corresponde con el valor del atributo «Domicilio:Estado», o este está vacío. |

|

| 46 | 41 | CartaPorte | Ubicacion:Domicilio:Municipio | Cuando la clave del país sea distinta a «MEX», se debe registrar texto libre; en caso contrario el atributo “Ubicaciones:Ubicacion:Domicilio:Municipio” debe contener una clave del catálogo catCFDI:c_Municipio, donde la columna “c_Estado”, debe ser igual a la clave registrada en el atributo “Ubicaciones:Ubicacion:Domicilio:Estado”. | CP141 | El atributo «Domicilio:Municipio» no contiene una clave del catálogo de c_Municipio cuando la clave del país es «MEX» o la clave registrada no corresponde con el valor del atributo «Domicilio:Estado», o este está vacío. | |

| 47 | 42 | CartaPorte | Ubicacion:Domicilio:Estado | Cuando el valor registrado en el atributo “Ubicaciones:Ubicacion:Domicilio:Pais” sea «MEX”, “USA” o “CAN», este atributo debe contener un valor del catálogo catCFDI:c_Estado, donde la columna “c_Pais”, coincida con el valor registrado en el atributo “Ubicaciones:Ubicacion:Domicilio:Pais”, en caso contrario se debe registrar texto libre. | CP142 | El atributo «Domicilio:Estado» no contiene una clave del catálogo de c_Estado cuando la clave del país es «MEX», «USA» o «CAN»,. o la clave registrada no corresponde con el valor del atributo «Domicilio:Pais», o este está vacío. | |

| 48 | 43 | CartaPorte | Ubicacion:Domicilio:CodigoPostal | Cuando el valor registrado en el atributo “Ubicaciones:Ubicacion:Domicilio:Pais” sea «MEX”, este atributo debe contener un valor del catálogo catCFDI:c_CodigoPostal, donde: • La clave de la columna “c_Estado”, coincida con el valor registrado en el atributo “Ubicaciones:Ubicacion:Domicilio:Estado”, la columna “c_Municipio”, debe ser igual a la clave registrada en el atributo “Ubicaciones:Ubicacion:Domicilio:Municipio”, y • si existe el atributo de “Ubicaciones:Ubicacion:Domicilio:Localidad”, la columna de clave “c_Localidad”, debe ser igual a la clave registrada en el atributo “Ubicaciones:Ubicacion:Domicilio:Localidad”. En caso contrario se debe registrar texto libre. |

CP143 | El atributo «Domicilio:CodigoPostal» no contiene una clave del catálogo de c_CodigoPostal cuando la clave del país es «MEX» o la clave registrada no corresponde con el valor del atributo «Domicilio:Estado», «Domicilio:Municipio» y «Domicilio:Localidad»; o este está vacío. | |

| 49 | 44 | CartaPorte | Mercancias | Se debe validar que al menos se registre un nodo “Mercancias:Mercancia” y alguno de los siguientes nodos: • «Mercancias:Autotransporte», • “Mercancias:TransporteMaritimo», • «Mercancias:TransporteAereo», • «Mercancias:TransporteFerroviario». |

CP144 | No se registró el nodo «Mercancias:Mercancia» o no existe alguno de los siguientes nodos: «Mercancias:Autotransporte», «Mercancias:TransporteMaritimo», «Mercancias:TransporteAereo» o «Mercancias:TransporteFerroviario»; o dicho nodos están vacíos. | |

| 50 | 45 | CartaPorte | Mercancias:PesoBrutoTotal | El valor registrado en este atributo debe ser igual a la suma de los atributos “Mercancias:Mercancia:PesoEnKg” siempre que existan los nodos: • «Mercancias:Autotransporte», • «Mercancias:TransporteAereo», • «Mercancias:TransporteFerroviario». |

CP145 | El atributo «Mercancias:PesoBrutoTotal» no existe o el valor de este atributo no corresponde a la suma de los atributos «Mercancias:Mercancia:PesoEnKg». | |

| 51 | 46 | CartaPorte | Mercancias:PesoBrutoTotal | Para el caso del nodo “Mercancias:TransporteMaritimo”, el valor de este atributo debe ser igual a la suma de los atributos “Mercancias:Mercancia:DetalleMercancia:PesoBruto”, por cada nodo “Mercancias:Mercancia” registrado. | CP146 | El atributo «Mercancias:PesoBrutoTotal» no existe o el valor de este atributo no corresponde a la suma de los atributos «:DetalleMercancia:PesoBruto» por cada nodo “Mercancias:Mercancia” registrado. | |

| 52 | 47 | CartaPorte | Mercancias:PesoNetoTotal | Cuando exista el nodo “Mercancias:TransporteMaritimo”, el valor de este atributo debe ser igual a la suma de los valores registrados en los atributos “Mercancia:DetalleMercancia:PesoNeto”. | CP147 | El atributo «Mercancias:PesoNetoTotal» no existe o el valor de este atributo no corresponde a la suma de los atributos «DetalleMercancia:PesoNeto» por cada nodo “Mercancias:Mercancia” registrado. | |

| 53 | 48 | CartaPorte | Mercancias:PesoNetoTotal | Cuando exista el nodo “Mercancias:TransporteFerroviario”, el valor de este atributo debe ser igual a la suma de los valores registrados en los atributos “TransporteFerroviario:Carro:ToneladasNetasCarro”. | CP148 | El atributo «Mercancias:PesoNetoTotal» no existe o el valor de este atributo no corresponde a la suma de los atributos «Carro:ToneladasNetasCarro» cuando existe el nodo «Mercancias:TransporteFerroviario». | |

| 54 | 49 | CartaPorte | Mercancias:NumTotalMercancias | El valor de este atributo debe ser igual al número de elementos “Mercancias:Mercancia”, que se registren en el complemento. | CP149 | El valor registrado no coincide con el número de elementos «Mercancias:Mercancia» que se registraron en el complemento. | |

| 55 | 50 | CartaPorte | Mercancia:MaterialPeligroso | Cuando el valor registrado en el atributo “Mercancias:Mercancia:BienesTransp” del catálogo catCartaPorte:c_ClaveProdServCP, contenga en la columna “Material peligroso” los valores “0,1” o “1”, este atributo debe existir, en caso contrario se debe omitir. | CP150 | El valor registrado en el atributo «Mercancia:MaterialPeligroso» no es válido o el valor registrado en el atributo “Mercancias:Mercancia:BienesTransp” contiene el valor «0» (cero) en la columna «Material peligroso» del catálogo c_ClaveProdServCP. | |

| 56 | 51 | CartaPorte | Mercancia:CveMaterialPeligroso | Cuando el valor registrado en el atributo “Mercancias:Mercancia:MaterialPeligroso” es “Sí”, este atributo debe contener una clave del catCartaPorte:c_MaterialPeligroso; en caso contrario no debe existir. | CP151 | El valor registrado en el atributo «Mercancia:CveMaterialPeligroso» es diferente a las establecidas en el catálogo catCartaPorte:c_MaterialPeligroso o no existe dicho atributo. | |

| 57 | 52 | CartaPorte | Mercancia:Embalaje | Este atributo debe existir siempre que el atributo “Mercancias:Mercancia:CveMaterialPeligroso”, contenga un valor, en caso contrario este atributo debe omitirse. | CP152 | El atributo «Mercancia:Embalaje» no existe o el valor registrado no coincide con una clave del catálogo c_TipoEmbalaje o no existe el atributo «Mercancias:Mercancia:CveMaterialPeligroso» para que dicho atributo sea registrado. | |

| 58 | 53 | CartaPorte | Mercancia:ValorMercancia | Cuando exista el nodo “Mercancias:TransporteAereo” este atributo debe contener un valor; en caso contrario se puede omitir. | CP153 | El atributo «Mercancia:ValorMercancia» no existe o está vacío. | |

| 59 | 54 | CartaPorte | Mercancia:Moneda | Cuando el atributo «Mercancias:Mercancia:ValorMercancia» contenga un valor, este atributo debe existir. | CP154 | El atributo «Mercancia:Moneda» no existe o está vacío, o no existe el atributo “Mercancia:ValorMercancia». | |

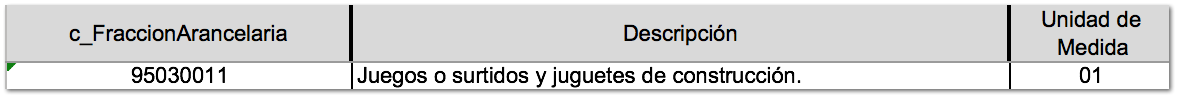

| 60 | 55 | CartaPorte | Mercancia:FraccionArancelaria | Cuando en el atributo “CartaPorte:TranspInternac” se registre “Sí”, el valor de este atributo debe ser igual a alguna de las claves del catálogo catComExt:c_FraccionArancelaria, en caso contrario este atributo no debe existir. | CP155 | El atributo «Mercancia:FraccionArancelaria» no existe, está vacío, o no contiene alguna de las claves del catálogo catComExt:c_FraccionArancelaria o el valor del atributo “CartaPorte:TranspInternac” es diferente de «Sí». | |

| 61 | 56 | CartaPorte | Mercancia:Pedimentos | Cuando en el atributo “CartaPorte:TranspInternac” se registre “Sí” y el atributo “CartaPorte:EntradaSalidaMerc” contenga el valor “Entrada”, este nodo debe existir, en caso contrario se puede omitir. | CP156 | El nodo «Mercancia:Pedimentos» no existe o no debe registrarse dado que el valor del atributo “CartaPorte:TranspInternac” es «No». |

|

| 62 | 57 | CartaPorte | Pedimentos:Pedimento | El valor registrado debe cumplir con lo siguiente: • El valor de las posiciones uno y dos deben ser menor o igual que los últimos dos dígitos del año de la fecha actual. • Las posiciones cinco y seis deben corresponder con una clave del catálogo de aduanas (catCFDI:c_Aduanas). • Las posiciones nueve a la doce deben corresponder con un número de patente del catálogo de patentes aduanales (catCFDI:c_PatenteAduanal). • El valor de los últimos seis dígitos debe estar entre el valor mínimo 1 y el valor máximo de números consecutivos de la columna cantidad del catálogo catCFDI:c_NumPedimentoAduana que correspondan a los usados por la aduana en ese año. |

CP157 | El atributo «Pedimentos:Pedimento» no existe, está vacío o no cuenta con la estructura definida. | |

| 63 | 58 | CartaPorte | Mercancia:GuiasIdentificacion | Cuando el atributo “Comprobante:TipoDeComprobante” contenga el valor “T”, que corresponde a la descripción de “Traslado y a nivel “Concepto” en el atributo “Comprobante:ClaveProdServ”, se registren las claves “31181701” o “24112700” con descripción “Empaques” y “Estibas” respectivamente, este nodo debe existir, en caso contrario se puede omitir. | CP158 | No existe el nodo «Mercancia:GuiasIdentificacion» o se registró este nodo cuando el tipo de comprobante es diferente de «T» o el valor registrado en el atributo «Comprobante:ClaveProdServ» es distinto de «31181701» y de «24112700». | |

| 64 | 59 | CartaPorte | Mercancia:CantidadTransporta:IDOrigen | El valor registrado en este atributo debe ser igual a alguno de los valores registrados en los atributos “Ubicaciones:Ubicacion:IDUbicacion”, siempre que el atributo “Ubicaciones:Ubicacion:TipoUbicacion”, contenga el valor “Origen”. | CP159 | El atributo «CantidadTransporta:IDOrigen» no existe, está vacío o no coincide con un valor registrado en el atributo “Ubicacion:IDUbicacion”. | |

| 65 | 60 | CartaPorte | Mercancia:CantidadTransporta:IDDestino | El valor registrado en este atributo debe ser igual a alguno de los valores registrados en los atributos “Ubicaciones:Ubicacion:IDUbicacion”, siempre que el atributo “Ubicaciones:Ubicacion:TipoUbicacion”, contenga el valor “Destino”. | CP160 | El atributo «CantidadTransporta:IDDestino» no existe, está vacío o no coincide con un valor registrado en el atributo “Ubicacion:IDUbicacion”. | |

| 66 | 61 | CartaPorte | Mercancia:CantidadTransporta:CvesTransporte | El valor de este atributo debe contener una clave del catálogo catCartaPorte:c_CveTransporte, siempre que se registre más de uno de los siguientes nodos: «Mercancias:Autotransporte», “Mercancias:TransporteMaritimo», «Mercancias:TransporteAereo», «Mercancias:TransporteFerroviario». En caso contrario no debe existir. |

CP161 | El atributo «CantidadTransporta:CvesTransporte» no existe, es diferente de alguna de las claves del catálogo catCartaPorte:c_CveTransporte, o no existe más de un nodo «Mercancias:Autotransporte», “Mercancias:TransporteMaritimo», «Mercancias:TransporteAereo», «Mercancias:TransporteFerroviario». |

|

| 67 | 62 | CartaPorte | Mercancia:DetalleMercancia | Cuando exista un nodo “Mercancias:TransporteMaritimo”; este nodo debe existir, en caso contrario debe omitirse. | CP162 | No existe el nodo «Mercancia:DetalleMercancia», se registró sin información o no existe el nodo «Mercancias:TransporteMaritimo». | |

| 68 | 63 | CartaPorte | Autotransporte:Seguros:AseguraMedAmbiente | Cuando en el atributo “Mercancias:Mercancia:MaterialPeligroso” se registre “Sí”, este atributo debe contener un valor, en caso contrario se debe omitir. | CP163 | No existe el atributo «Seguros:AseguraMedAmbiente», se registró sin información o el valor del atributo «Mercancia:MaterialPeligroso” es «No». | |

| 69 | 64 | CartaPorte | Autotransporte:Seguros:PolizaMedAmbiente | Cuando se registre un valor en el atributo “Mercancias:Autotransporte:Seguros:AseguraMedAmbiente”; este atributo debe existir, en caso contrario se debe omitir. | CP164 | No existe el atributo «Seguros:PolizaMedAmbiente», se registró sin información o no existe el atributo «Seguros:AseguraMedAmbiente”. | |

| 70 | 65 | CartaPorte | Autotransporte:Remolques | Cuando el valor registrado en el atributo “Mercancias:Autotransporte:IdentificacionVehicular:ConfigVehicular” del catálogo catCartaPorte:c_ConfigAutotransporte, contenga en la columna “Remolque” el valor “1”, este nodo debe existir, si contiene el valor “0,1” el nodo puede existir, en caso de contener el valor “0” este nodo se debe omitir. | CP165 | No existe el nodo «Autotransporte:Remolques», se registró sin información o el valor registrado en el atributo «IdentificacionVehicular:ConfigVehicular» contiene un valor diferente de «0,1» o «1» en la columna «Remolque» del catálogo c_ConfigAutotransporte. | Se ajustó la validación para aclarar la forma de su aplicación. |

| 71 | 66 | CartaPorte | TransporteAereo:RFCEmbarcador | El valor registrado en este atributo debe encontrarse en la lista del RFC inscritos no cancelados del SAT (l_RFC). | CP166 | El valor registrado en el atributo «TransporteAereo:RFCEmbarcador» no se encuentra en la lista de RFC inscritos no cancelados del SAT (l_RFC), está vacío o ya se registró el atributo «TransporteAereo:NumRegIdTribEmbarc». | |

| 72 | 67 | CartaPorte | TransporteAereo:NumRegIdTribEmbarc | Cuando el atributo “Mercancias:TransporteAereo:RFCEmbarcador” no contenga un valor, este atributo debe existir. | CP167 | No existe información en el atributo «TransporteAereo:NumRegIdTribEmbarc» o ya se registró el atributo «TransporteAereo:RFCEmbarcador». | |

| 73 | 68 | CartaPorte | TransporteAereo:ResidenciaFiscalEmbarc | Cuando el atributo “Mercancias:TransporteAereo:NumRegIdTribEmbarc” contenga un valor, la clave registrada en este atributo debe ser distinta a “MEX” y encontrarse en el catálogo catCFDI:c_Pais. | CP168 | No existe el atributo «TransporteAereo:ResidenciaFiscalEmbarc», está vacío, no corresponde con alguna de las claves del catálogo catCFDI:c_Pais o la clave registrada es igual a «MEX», o no existe el atributo «NumregIdTribEmbarc». | |

| 74 | 69 | CartaPorte | TransporteFerroviario:Carro:ToneladasNetasCarro | Cuando exista el nodo “Mercancias:TransporteFerroviario:Carro:Contenedor”, el valor de este atributo debe ser igual a la suma de los valores registrados en kilogramos convertidos a toneladas de los atributos “Mercancias:TransporteFerroviario:Carro:Contenedor:PesoNetoMercancia”. En caso de no existir el nodo “Carro:Contenedor”, este atributo debe tener un valor. |

CP169 | No existe el atributo «Carro:ToneladasNetasCarro», está vacío, o la suma en kilogramos no corresponde a la conversión a toneladas de los valores registrados en el atributo “Contenedor:PesoNetoMercancia”. | |

| 75 | 70 | CartaPorte | TransporteFerroviario:Carro:Contenedor | Cuando el valor registrado en el atributo “Mercancias:TransporteFerroviario:TipoDeServicio” del catálogo catCartaPorte:c_TipoDeServicio, contenga en la columna “Contenedor” el valor “1”, este nodo debe existir, en caso contrario se debe omitir. | CP170 | No existe el nodo «Carro:Contenedor», se registró sin información, o el valor registrado en el atributo «Mercancias:TransporteFerroviario:TipoDeServicio» contiene un valor diferente de «1» en la columna «Contenedor» del catálogo c_TipoDeServicio. | |

| 76 | 71 | CartaPorte | FiguraTransporte | Cuando exista el nodo “Mercancias:Autotransporte”, este elemento debe existir. | CP171 | No existe el nodo «CartaPorte:FiguraTransporte» o se registró sin información. | |

| 77 | 72 | CartaPorte | FiguraTransporte:TiposFigura | Cuando exista el nodo “Mercancias:Autotransporte”, este nodo debe existir al menos una vez donde el atributo “CartaPorte:FiguraTransporte:TiposFigura:TipoFigura” debe contener la clave “01” del catálogo catCartaPorte:c_FiguraTransporte, que corresponde a “Operador”. | CP172 | No existe el nodo «FiguraTransporte:TiposFigura» o se registró sin información. | |

| 78 | 73 | CartaPorte | TiposFigura:RFCFigura | El valor registrado en este atributo debe encontrarse en la lista del RFC inscritos no cancelados del SAT (l_RFC), en caso contrario se debe omitir este atributo y registrar la información correspondiente en el atributo «CartaPorte:FiguraTransporte:TiposFigura:NumRegIdTribFigura». | CP173 | El valor registrado en el atributo «TiposFigura:RFCFigura» no se encuentra en la lista de RFC inscritos no cancelados del SAT (l_RFC), está vacío o ya se registró el atributo «TiposFigura:NumRegIdTribFigura». | |

| 79 | 74 | CartaPorte | TiposFigura:NumLicencia | Cuando el valor registrado en el atributo “CartaPorte:FiguraTransporte:TiposFigura:TipoFigura” sea igual a “01”, este atributo debe existir, en caso contrario se debe omitir. | CP174 | No existe el atributo «TiposFigura:NumLicencia», no cumple con el patrón, o el valor registrado en el atributo «TiposFigura:TIpoFigura» es diferente de «01». | |

| 80 | 75 | CartaPorte | TiposFigura:NumRegIdTribFigura | Cuando el atributo “CartaPorte:FiguraTransporte:TiposFigura:RFCFigura” no contenga un valor, este atributo debe existir. | CP175 | No existe información en el atributo «TiposFigura:NumRegIdTribFigura» o ya se registró el atributo «TiposFigura:RFCFigura». | |

| 81 | 76 | CartaPorte | TiposFigura:ResidenciaFiscalFigura | Este atributo debe existir siempre que el atributo “CartaPorte:FiguraTransporte:TiposFigura:NumRegIdTribFigura” contenga un valor, en caso contrario se debe omitir. La clave registrada en este atributo debe encontrarse en el catálogo catCFDI:c_Pais y ser distinta a “MEX”. |

CP176 | No existe el atributo «TiposFigura:ResidenciaFiscalFigura», está vacío, no corresponde con alguna de las claves del catálogo catCFDI:c_Pais o la clave registrada es igual a «MEX» o no existe el atributo «NumRegIdTribFigura». | |

| 82 | 77 | CartaPorte | TiposFigura:PartesTransporte | Cuando en el atributo “CartaPorte:FiguraTransporte:TiposFigura:TipoFigura” se registre el valor “02” o “03”, este nodo debe existir, en caso contrario se debe omitir. | CP177 | No existe el nodo «TiposFigura:PartesTransporte», se registró sin información o el valor registrado en el atributo «TiposFigura:TipoFigura» tiene un valor diferente de «02» o «03». | |

| 83 | 78 | CartaPorte | TiposFigura:Domicilio:Colonia | Cuando la clave del país sea distinta a «MEX», se debe registrar texto libre, en caso contrario el atributo “CartaPorte:FiguraTransporte:TiposFigura:Domicilio:Colonia” debe contener una clave del catálogo catCFDI:c_Colonia, donde la columna “c_CodigoPostal”, debe ser igual a la clave registrada en el atributo “CartaPorte:FiguraTransporte:TiposFigura:Domicilio:CodigoPostal”. | CP178 | El atributo «TiposFigura:Domicilio:Colonia» no contiene una clave del catálogo de catCFDI:c_Colonia cuando la clave del país es «MEX» o la clave registrada no corresponde con el valor del atributo «Domicilio:CodigoPostal», o este está vacío. | |

| 84 | 79 | CartaPorte | TiposFigura:Domicilio:Localidad | Cuando el valor registrado en el atributo “CartaPorte:FiguraTransporte:TiposFigura:Domicilio:Pais” sea «MEX», este atributo debe contener un valor del catálogo catCFDI:c_Localidad, donde la columna c_Estado, coincida con el valor registrado en el atributo “CartaPorte:FiguraTransporte:TiposFigura:Domicilio:Estado”, en caso contrario puede registrar texto libre. | CP179 | El atributo «TiposFigura:Domicilio:Localidad» no contiene una clave del catálogo de c_Localidad cuando la clave del país es «MEX» o la clave registrada no corresponde con el valor del atributo «Domicilio:Estado», o este está vacío. |

|

| 85 | 80 | CartaPorte | TiposFigura:Domicilio:Municipio | Cuando la clave del país sea distinta a «MEX», se debe registrar texto libre; en caso contrario el atributo “CartaPorte:FiguraTransporte:TiposFigura:Domicilio:Municipio” debe contener una clave del catálogo catCFDI:c_Municipio, donde la columna “c_Estado”, debe ser igual a la clave registrada en el atributo “CartaPorte:FiguraTransporte:TiposFigura:Domicilio:Estado”. | CP180 | El atributo «TiposFigura:Domicilio:Municipio» no contiene una clave del catálogo de c_Municipio cuando la clave del país es «MEX» o la clave registrada no corresponde con el valor del atributo «Domicilio:Estado», o este está vacío. | |

| 86 | 81 | CartaPorte | TiposFigura:Domicilio:Estado | Cuando el valor registrado en el atributo “CartaPorte:FiguraTransporte:TiposFigura:Domicilio:Pais” sea «MEX”, “USA” o “CAN», este atributo debe contener un valor del catálogo catCFDI:c_Estado, donde la columna “c_Pais”, coincida con el valor registrado en el atributo “CartaPorte:FiguraTransporte:TiposFigura:Domicilio:Pais”, en caso contrario se debe registrar texto libre. | CP181 | El atributo «TiposFigura:Domicilio:Estado» no contiene una clave del catálogo de c_Estado cuando la clave del país es «MEX», «USA» o «CAN»,. o la clave registrada no corresponde con el valor del atributo «Domicilio:Pais», o este está vacío. | |

| 87 | 82 | CartaPorte | TiposFigura:Domicilio:CodigoPostal | Cuando el valor registrado en el atributo “CartaPorte:FiguraTransporte:TiposFigura:Domicilio:Pais” sea «MEX”, este atributo debe contener un valor del catálogo catCFDI:c_CodigoPostal, donde: • La clave de la columna “c_Estado”, coincida con el valor registrado en el atributo “CartaPorte:FiguraTransporte:TiposFigura:Domicilio:Estado”, • la columna “c_Municipio”, debe ser igual a la clave registrada en el atributo “CartaPorte:FiguraTransporte:TiposFigura:Domicilio:Municipio”, y • si existe el atributo de “CartaPorte:FiguraTransporte:TiposFigura:Domicilio:Localidad”, la columna de clave “c_Localidad”, debe ser igual a la clave registrada en el atributo “CartaPorte:FiguraTransporte:TiposFigura:Domicilio:Localidad”. En caso contrario se debe registrar texto libre. |

CP182 | El atributo «TiposFigura:Domicilio:CodigoPostal» no contiene una clave del catálogo de c_CodigoPostal cuando la clave del país es «MEX» o la clave registrada no corresponde con el valor del atributo «Domicilio:Estado», «Domicilio:Municipio» y «Domicilio:Localidad»; o este está vacío. | |

| 88 | 83 | Carta Porte | No clasificado | Otro error en el documento | CP999 | Error no clasificado | |

ASO DE VALIDACIÓN

| CÓDIGO ERROR | ERROR | ACLARACIONES | |||||

| 4 | Errores para CFDI que incluye el complemento Carta Porte 2.0 | ||||||

|---|---|---|---|---|---|---|---|

| 5 | 1 | CFDI | Version | El valor registrado debe ser “3.3”. | CP101 | El valor registrado en este atributo es diferente a «3.3» | Está validación se debe omitir, dado que el timbrado del comprobante debe realizarse con la versión vigente. |

| 6 | 2 | CFDI | Subtotal | Cuando el atributo “Comprobante:TipoDeComprobante” contenga el valor “T”, que corresponde a la descripción de “Traslado”, el valor de este atributo debe ser igual a cero. | CP102 | El valor del atributo «Comprobante:TipoDeComprobante» es diferente de «T» o «I», o el valor registrado en el atributo «Comprobante:Subtotal» es diferente de cero. | |

| 7 | 3 | CFDI | Moneda | Cuando el atributo “Comprobante:TipoDeComprobante” contenga el valor “T”, que corresponde a la descripción de “Traslado”, el valor de este atributo debe ser igual a “XXX”. | CP103 | El valor del atributo «Comprobante:TipoDeComprobante» es diferente de «T» o el valor registrado en el atributo «Comprobante:Moneda» es diferente de «XXX». | |

| 8 | 4 | CFDI | Moneda | Si el atributo “Comprobante:TipoDeComprobante” contiene el valor “I” que corresponde a la descripción de “Ingreso”, el valor de este atributo debe ser diferente de “XXX”. | CP104 | El valor del atributo «Comprobante:TipoDeComprobante» es diferente de «I» o el valor registrado en el atributo «Comprobante:Moneda» es igual a «XXX». | |

| 9 | 5 | CFDI | Total | Cuando el atributo “Comprobante:TipoDeComprobante” contenga el valor “T”, que corresponde a la descripción de “Traslado”, el valor de este atributo debe ser igual a cero. | CP105 | El valor del atributo «Comprobante:TipoDeComprobante» es diferente de «T» o «I», o el valor registrado en el atributo «Comprobante:Total» es diferente de cero. | |

| 10 | 6 | CFDI | ObjetoImp | El atributo debe contener un valor del catálogo c_ObjetoImp donde la clave corresponda con: • El valor “01”, No objeto de impuesto. • El valor “02”, Sí objeto de impuesto. • El valor “03”, Sí objeto de impuesto y no obligado al desglose. • El valor «04», Sí objeto del impuesto y no causa impuesto. Cuando el valor sea 02, se deben desglosar los impuestos a nive Concepto. |

CP106 | El valor del atributo «Conceptos:Concepto:ObjetoImp» no contiene un valor del catálago c_ObjetoImp, o no contiene un valor. | |

| 11 | 7 | CFDI | Receptor:Rfc | Cuando el atributo “Comprobante:TipoDeComprobante” contenga el valor “T”, que corresponde a la descripción de “Traslado”, el valor de este atributo debe ser igual al registrado en el atributo “Comprobante:Emisor:Rfc”. | CP107 | El valor del atributo «Comprobante:TipoDeComprobante» es diferente de «T» y el valor registrado en el atributo «Comprobante:Receptor:Rfc» es diferente al registrado en «Comprobante:Emisor:Rfc». | |

| 12 | 8 | CFDI | Receptor:Rfc | Cuando el atributo “Comprobante:TipoDeComprobante” contenga el valor “I”, que corresponde a la descripción de “Ingreso”, y no se utilice el RFC genérico, se podrá capturar el RFC del cliente, siempre y cuando éste se encuentre en la lista de RFC inscritos no cancelados del SAT (l_RFC). | CP108 | El valor del atributo «Comprobante:TipoDeComprobante» es diferente de «I», o el valor del atributo «Comprobante:Receptor:Rfc» no se encuentra en la lista de RFC inscritos no cancelados del SAT (l_RFC). | |

| 13 | 9 | CFDI | Concepto:ClaveProdServ | Cuando el atributo “Comprobante:TipoDeComprobante” contenga el valor “I”, que corresponde a la descripción de “Ingreso”, se debe registrar alguna de las siguientes claves de servicio: 78101500, 78101501, 78101502, 78101503, 78101600, 78101601, 78101602, 78101603, 78101604, 78101700, 78101701, 78101702, 78101703, 78101704, 78101705, 78101706, 78101800, 78101801, 78101802, 78101803, 78101804, 78101806, 78101807, 78101900, 78101901, 78101902, 78101903, 78101904, 78101905, 78102200, 78102201, 78102203, 78102204, 78102205, 78121603, 78141500, 78141501, 84121806, 92121800, 92121801 o 92121802. |

CP109 | El valor del atributo «Comprobante:TipoDeComprobante», es diferente de «I» o el valor registrado en el atributo «Conceptos:Concepto:ClaveProdServ» es diferente de alguna de las claves de servicio requeridas. | |

| 14 | 10 | CFDI | Concepto:ClaveProdServ | Cuando el atributo “Comprobante:TipoDeComprobante” contenga el valor “I”, que corresponde a la descripción de “Ingreso” y se registre alguna de las siguientes claves productos relacionadas con el transporte de carga intermodal: 78101900, 78101901, 78101902, 78101903, 78101904 o 78101905, en el complemento Carta Porte debe existir más de uno de los siguientes nodos: • «Mercancias:Autotransporte», • “Mercancias:TransporteMaritimo», • «Mercancias:TransporteAereo», • «Mercancias:TransporteFerroviario». |

CP110 | El valor del atributo «Comprobante:TipoDeComprobante», es diferente de «I», o el valor registrado en el atributo «Conceptos:Concepto:ClaveProdServ», es diferente de alguna de las claves relacionadas con el transporte intermodal o existe un solo nodo de transporte. | |

| 15 | 11 | CFDI | Receptor:UsoCFDI | Cuando el atributo «Comprobante:TipoDeComprobante» contenga el valor «T», que corresponde a la descripción de «Traslado», el valor de este atributo debe ser igual a «P01» con descripción “Por definir” para CFDI 3.3 o igual a “S01” con descripción “Sin efectos fiscales.” Para CFDI 4.0 y posteriores. | CP111 | El valor del atributo «Comprobante:TipoDeComprobante», es diferente de «I» o el valor registrado en el atributo «Comprobante:Receptor:UsoCFDI», es diferente de «P01» (Por definir) para CFDI 3.3 o diferente de «S01» con descripción «Sin efectos fiscales» para CFDI 4.0. | |

| 16 | Errores para el complemento Carta Porte versión 2.0 | ||||||

| 17 | 12 | CartaPorte | CartaPorte | El nodo «CartaPorte» se debe registrar como un nodo hijo del nodo Complemento en el CFDI y solo debe existir uno. | CP112 | El nodo «CartaPorte» no se registró como nodo hijo del nodo complemento del CFDI o existe más de uno. | |

| 18 | 13 | CartaPorte | CartaPorte | Este complemento puede coexistir con los siguientes complementos: Timbre Fiscal Digital, Comercio Exterior, Persona Física Integrante de Coordinado, Impuestos Locales, Leyendas Fiscales y aquellos complementos Concepto en los que se defina su relación con este complemento. | CP113 | El complemento registrado de manera adicional, no corresponde con los complementos con los cuales puede coexistir. | |

| 19 | 14 | CartaPorte | CartaPorte | Cuando el atributo “Comprobante:TipoDeComprobante” sea distinto de «I» o «T», este complemento no debe existir. | CP114 | El valor registrado en el atributo «Comprobante:TipoDeComprobante» es diferente de «I» o «T». | |

| 20 | 15 | CartaPorte | Version | El valor registrado en este atributo debe ser igual a “2.0”. | CP115 | El valor registrado en este atributo es diferente a «2.0» | Está validación se debe omitir, dado que el timbrado del comprobante debe realizarse con la versión vigente. |

| 21 | 16 | CartaPorte | EntradaSalidaMerc | Cuando el atributo “CartaPorte:TranspInternac” contenga el valor “Sí”, se debe capturar información en este atributo. | CP116 | El valor registrado en el atributo «CartaPorte:TranspInternac» es igual a «Sí» y no se registra el atributo «EntradaSalidaMerc» con información. | |

| 22 | 17 | CartaPorte | EntradaSalidaMerc | Si el atributo “CartaPorte:TranspInternac” contiene el valor “No”, este atributo no debe existir. | CP117 | El valor registrado en el atributo “CartaPorte:TranspInternac” es igual a «No» y se registra el atributo «EntradaSalidaMerc» con información. | |

| 23 | 18 | CartaPorte | PaisOrigenDestino | Cuando el atributo “CartaPorte:TranspInternac” contenga el valor “Sí”, este atributo debe contener un valor del catálogo catCFDI:c_Pais, que corresponda al país de origen o destino de las mercancías que se están trasladando en los distintos medios de transporte. | CP118 | El valor registrado en el atributo «CartaPorte:TranspInternac» es igual a «Sí» y el valor registrado en el atributo «CartaPorte:PaisOrigenDestino» no corresponde con alguna de las claves del catálogo catCFDI:c_Pais o no contiene valor alguno. | |

| 24 | 19 | CartaPorte | PaisOrigenDestino | Si el atributo “CartaPorte:TranspInternac” contiene el valor “No”, este atributo no debe existir. | CP119 | El valor registrado en el atributo “CartaPorte:TranspInternac” es igual a «No» y se registró información en el atributo «CartaPorte:PaisOrigenDestino». | |

| 25 | 20 | CartaPorte | ViaEntradaSalida | Cuando en el atributo “CartaPorte:TranspInternac” se registre el valor “Sí”, este atributo debe contener una clave del catálogo catCartaPorte:c_CveTransporte, que corresponda al medio de transporte en el que se están trasladando los bienes y/o mercancías. | CP120 | El valor registrado en el atributo “CartaPorte:TranspInternac” es igual a «Sí» y el valor registrado en el atributo «CartaPorte:ViaEntradaSalida» no corresponde con alguna de las claves del catálogo c_CveTransporte o no se registró valor alguno. | |

| 26 | 21 | CartaPorte | ViaEntradaSalida | Si el atributo “CartaPorte:TranspInternac” contiene el valor “No”, este atributo no debe existir. | CP121 | El valor registrado en el atributo “CartaPorte:TranspInternac” es igual a «No» y se registra el atributo «CartaPorte:ViaEntradaSalida» con información. | |

| 27 | 22 | CartaPorte | TotalDistRec | Este atributo debe contener un valor siempre que existan los nodos “Mercancias:Autotransporte” o “Mercancias:TransporteFerroviario”, en caso contrario este atributo no debe existir. | CP122 | No se registró valor alguno en el atributo «CartaPorte:TotalDistRec» o se registró un nodo diferente a «Autotransporte» o «TransporteFerroviario». | |

| 28 | 23 | CartaPorte | TotalDistRec | El valor registrado deberá corresponder con la suma de los atributos «DistanciaRecorrida» de los nodos “Ubicaciones:Ubicacion», siempre que exista el atributo “Ubicaciones:Ubicacion:TipoUbicacion” con valor “Destino”. | CP123 | El valor registrado no coincide con la suma de los atributos «DistanciaRecorrida» de los nodos “Ubicaciones:Ubicacion». | |

| 29 | 24 | CartaPorte | Ubicaciones:Ubicacion | Cuando se registre el nodo “Mercancias:TransporteFerroviario”, debe existir al menos un nodo “Ubicaciones:Ubicacion”, donde el atributo “Ubicaciones:Ubicacion:TipoUbicacion” contenga el valor “Origen”. | CP124 | No existe el nodo «Ubicaciones:Ubicacion» con el atributo «Ubicaciones:Ubicacion:TipoUbicacion» que contenga el valor «Origen». | |

| 30 | 25 | CartaPorte | Ubicaciones:Ubicacion | Cuando se registre el nodo “Mercancias:TransporteFerroviario”, deben existir al menos 5 nodos “Ubicaciones:Ubicacion”, donde el atributo “Ubicaciones:Ubicacion:TipoUbicacion” contenga el valor “Destino”. | CP125 | No se registraron los 5 nodos «Ubicaciones:Ubicacion» donde el atributo «Ubicaciones:Ubicacion:TipoUbicacion» contenga el valor «Destino». | |

| 31 | 26 | CartaPorte | Ubicaciones:Ubicacion | Cuando exista alguno de los nodos “Mercancias:Autotransporte”, “Mercancias:TransporteMaritimo” o “Mercancias:TransporteAereo”, deben existir al menos 2 nodos “Ubicaciones:Ubicacion”, donde existan los atributos “Ubicaciones:Ubicacion:TipoUbicacion” uno con el valor “Origen” y otro con el valor “Destino”. | CP126 | El número de nodos de «Ubicaciones:Ubicacion» es menor a «2», o no existe al menos un atributo “Ubicaciones:Ubicacion:TipoUbicacion” con el valor «Origen» y «Destino», respectivamente. | |

| 32 | 27 | CartaPorte | Ubicacion:IDUbicacion | Cuando exista el nodo “Mercancias:Mercancia:CantidadTransporta”, se debe registrar este atributo, en caso contrario se puede omitir. | CP127 | No existe el atributo «Ubicacion:IDUbicacion» o está vacío, y se registró el nodo “Mercancias:Mercancia:CantidadTransporta”. | |

| 33 | 28 | CartaPorte | Ubicacion:RFCRemitenteDestinatario | Cuando el valor registrado en este atributo no sea un RFC genérico, el RFC debe encontrarse en la lista del RFC inscritos no cancelados del SAT (l_RFC). | CP128 | El valor registrado en el atributo «Ubicaciones:Ubicacion:RFCRemitenteDestinatario» es incorrecto o no se encuentra en la lista de RFC inscritos no cancelados del SAT (l_RFC). | |

| 34 | 29 | CartaPorte | Ubicacion:NumRegIdTrib | Cuando el valor registrado en el atributo “Ubicaciones:Ubicacion:RFCRemitenteDestinatario” sea el RFC genérico extranjero (XEXX010101000), este atributo debe contener un valor. | CP129 | No se registró el atributo «Ubicacion:RFCRemitenteDestinatario» o no contiene un valor. | |

| 35 | 30 | CartaPorte | Ubicacion:ResidenciaFiscal | Este atributo debe existir siempre que el atributo “Ubicaciones:Ubicacion:NumRegIdTrib” contenga un valor, en caso contrario se debe omitir. La clave registrada en este atributo debe encontrarse en el catálogo catCFDI:c_Pais y ser distinta a “MEX”. |

CP130 | No existe información en el atributo «Ubicacion:NumRegIdTrib», la clave registrada en el atributo «Ubicacion:ResidenciaFiscal» no existe en el catálogo c_Pais o el valor registrado es igual a «MEX». | |

| 36 | 31 | CartaPorte | Ubicacion:NumEstacion | Cuando exista el nodo “Mercancias:Autotransporte”, este atributo se debe omitir. | CP131 | No debe existir información en el atributo «Ubicacion:NumEstacion», siempre que se registre el nodo “Mercancias:Autotransporte”. | |

| 37 | 32 | CartaPorte | Ubicacion:NumEstacion | Este atributo debe contener un valor de la columna “Clave identificación” del catálogo catCartaPorte:c_Estaciones donde la columna “Clave transporte” corresponda con: • El valor “02”, cuando exista el nodo “Mercancias:TransporteMaritimo”. • El valor “03”, cuando exista el nodo “Mercancias:TransporteAereo”. • El valor “04”, cuando exista el nodo “Mercancias:TransporteFerroviario”. |

CP132 | El valor registrado en el atributo «Ubicacion:NumEstacion» contiene un valor no permitido o el valor registrado no corresponde con alguna de las claves «02»,»03″ o «04». | |